2026 Συγγραφέας: Howard Calhoun | [email protected]. Τελευταία τροποποίηση: 2025-06-01 07:13:36

Ο φορολογικός έλεγχος είναι ένας ειδικός τύπος δραστηριότητας εξειδικευμένων φορέων. Οι υπάλληλοι αυτής της υπηρεσίας είναι εξουσιοδοτημένοι να διενεργούν φορολογικούς ελέγχους, καθώς και να εποπτεύουν τις οικονομικές δραστηριότητες οντοτήτων κάθε μορφής ιδιοκτησίας.

Πώς διενεργούνται οι φορολογικοί έλεγχοι και οι φορολογικοί έλεγχοι; Ποιοι είναι οι στόχοι τους και ποια είδη αυτών των ενεργειών υπάρχουν; Ας εξετάσουμε αυτά τα σημεία με περισσότερες λεπτομέρειες στο άρθρο.

Τι είναι ο φορολογικός έλεγχος;

Έλεγχος στον τομέα της φορολογίας είναι η δραστηριότητα που ασκείται από ειδικά εξουσιοδοτημένους φορείς. Είναι ένα σύνολο ορισμένων μέτρων σχετικά με τον έλεγχο της ορθής εφαρμογής της φορολογικής νομοθεσίας, καθώς και τον εντοπισμό παραβιάσεων στον τομέα αυτό που μπορούν να διαπραχθούν τόσο από νομικά όσο και από φυσικά πρόσωπα.

Κατά τη διαδικασία διενέργειας φορολογικού ελέγχου, οι αρχές επιδιώκουν ορισμένους στόχους και εφαρμόζουν διάφορες μεθόδους επηρεασμού των υποκειμένων έννομων σχέσεων. Οι μορφές ελέγχου είναι επίσης ποικίλες. Ποιες - θα εξετάσουμε παρακάτω.

Στόχοι ελέγχου

Οι φορείς που ασκούν έλεγχο στον τομέα της φορολογίας θέτουν πάντα στον εαυτό τους ορισμένα καθήκοντα. Άρα, κύριο καθήκον είναι ο εντοπισμός παραβιάσεων της εφαρμογής της νομοθεσίας στον τομέα της πληρωμής φόρων, τήρησης αρχείων κ.λπ. Επιπλέον, η δραστηριότητά τους συνίσταται επίσης στην παροχή σε ιδιώτες και επιχειρήσεις όλων των προϋποθέσεων που απαιτούνται για την κανονική εκπλήρωση των υποχρεώσεις στον τομέα της φορολογίας.

Σε περίπτωση που στη διαδικασία διενέργειας ελέγχου, οι εφοριακοί διαπιστώνουν παραβάσεις οποιουδήποτε βαθμού, υποχρεούνται να τις καταστείλουν.

Επιπλέον όλων των παραπάνω, οι έλεγχοι θα πρέπει να στοχεύουν στην άμεση διευκόλυνση της σωστής και νόμιμης λογιστικής και αναφοράς με σωστό και έγκυρο τρόπο.

Αντικείμενο και θέματα ελέγχου

Φορείς που ασκούν φορολογικό έλεγχο ασκούν τις επαγγελματικές τους δραστηριότητες σε σχέση με ορισμένα αντικείμενα. Κύριο αντικείμενο στις έννομες σχέσεις αυτού του τύπου είναι ορισμένες παράνομες ενέργειες, και σε ορισμένες περιπτώσεις η αδράνεια, που πραγματοποιούνται από τους ίδιους τους φορολογούμενους. Επιπλέον, η ομάδα προσώπων των οποίων οι ενέργειες θεωρούνται αντικείμενο ελέγχου περιλαμβάνει φορολογικούς υπαλλήλους, καθώς και πρόσωπα που εμπλέκονται άμεσα στην είσπραξη φόρων και εισφορών.

Ποιος κάνει την ελεγκτική δραστηριότητα; στους αρμόδιους φορείςφορολογικό έλεγχο, ο νομοθέτης παραπέμπει σε ορισμένο αριθμό υπηρεσιών και οργανισμών. Για λογαριασμό τους, οι δραστηριότητες πραγματοποιούνται από ορισμένους εξουσιοδοτημένους υπαλλήλους. Η ομάδα των δομών που ασκούν έλεγχο στη Ρωσία περιλαμβάνει οικονομικές αρχές, φορολογικές και τελωνειακές υπηρεσίες, εισπράκτορες φόρων και τελών, καθώς και διάφορους μη δημοσιονομικούς οργανισμούς που λειτουργούν εντός των ορίων της αρμοδιότητάς τους.

Σχετικά με τις μορφές ελέγχου

Αν μιλάμε για τις μορφές φορολογικού ελέγχου, θα πρέπει να γίνει κατανοητό ότι αυτή η δραστηριότητα μπορεί να εκπροσωπείται με διάφορες μορφές. Όλες οι επιλογές για τη διενέργεια ελέγχου προβλέπονται σε νομοθετικές πράξεις, καθώς και στους επίσημους κανονισμούς εργασίας ορισμένων υπαλλήλων των δομών που είναι εξουσιοδοτημένοι να ασκούν αυτό το είδος δραστηριότητας.

Μεταξύ των μορφών φορολογικού ελέγχου, υπάρχουν δραστηριότητες όπως η διενέργεια επιθεωρήσεων σε επιχειρήσεις ή σε άλλο μέρος όπου ένα άτομο ασκεί τις δραστηριότητές του. Αυτά τα έντυπα περιλαμβάνουν επίσης περιπτώσεις αίτησης ορισμένων εγγράφων για τη διαπίστωση συγκεκριμένων στοιχείων που είναι απαραίτητα για τις φορολογικές αρχές. Οι έλεγχοι δεδομένων, τα αποθέματα και η λογιστική είναι επίσης ορισμένες μορφές ελέγχου που χρησιμοποιούνται πλέον ευρέως στην πράξη από εξειδικευμένους φορείς.

Πρόσφατα, ένας νέος τύπος φορολογικού ελέγχου - παρακολούθησης χρησιμοποιείται ευρέως στο σύστημα.

Θα εξετάσουμε κάθε μορφή δραστηριότητας που αναφέρθηκε προηγουμένως με περισσότερες λεπτομέρειες.

Επιταγές

Οι έλεγχοι είναι η πιο κοινή μορφή και μέθοδος φορολογικού ελέγχου που μπορούννα πραγματοποιηθεί σε οποιαδήποτε επιχείρηση. Η διαδικασία διεξαγωγής των επιθεωρήσεων ορίζεται σε ξεχωριστό κανονισμό, ο οποίος είναι υποχρεωτικός για μελέτη από όλους τους υπαλλήλους των ρυθμιστικών φορέων που εμπλέκονται στη διεξαγωγή αυτού του είδους δραστηριότητας.

Η σύγχρονη νομοθεσία προβλέπει δύο επιλογές για την εφαρμογή αυτής της μορφής ελέγχου: κάμερες και επιτόπιες επιθεωρήσεις. Ποια είναι η ουσία τους;

Αν μιλάμε για ελέγχους γραφείου, διενεργούνται από εξουσιοδοτημένους φορολογικούς επιθεωρητές εξετάζοντας έγγραφα που περιέχουν αναφορές για οικονομικές συναλλαγές σε ξεχωριστή επιχείρηση ή ίδρυμα. Η διάρκεια αυτής της μορφής ελέγχου δεν πρέπει να υπερβαίνει τους τρεις μήνες. Η ιδιαιτερότητά του έγκειται στο γεγονός ότι, μέσω ενός επιτραπέζιου ελέγχου, μπορούν να διαπιστωθούν πληροφορίες μόνο σχετικά με την είσπραξη ή το είδος του φόρου για τον οποίο η αρχή έλαβε αναφορές.

Αν μιλάμε για επιτόπιες επιθεωρήσεις, τότε σε αντίθεση με τις επιθεωρήσεις με κάμερα, αυτές θα πρέπει να πραγματοποιούνται αποκλειστικά στη θέση του ελεγχόμενου αντικειμένου. Όσον αφορά το αντικείμενο επαλήθευσης, μπορεί να είναι απολύτως όλα τα είδη πληρωμών.

Ξεχωριστά μπορεί να πραγματοποιηθεί η επαλήθευση των στοιχείων που παρασχέθηκαν στις υπηρεσίες στο πλαίσιο λογιστικής και φορολογικής λογιστικής. Κάθε φορολογούμενος πρέπει να τα παράσχει εντός 10 ημερολογιακών ημερών στην κατάλληλη μορφή στον εξουσιοδοτημένο φορέα. Οι εξουσιοδοτημένοι υπάλληλοι εξειδικευμένων υπηρεσιών οφείλουν να δηλώσουν την απαίτηση παροχής δεδομένων αυτού του τύπου σύμφωνα με τη διαδικασία που ορίζει ο νόμος. Στο πλαίσιο ενός τέτοιου ελέγχου, οι υπάλληλοι του σέρβις υποχρεούνται να διαπιστώσουν πώς τηρείται σωστά η λογιστική στην επιχείρηση, καθώς και εάν η οικονομική έκθεση συντάσσεται σωστά από τους υπαλλήλους της.

Η πρακτική δείχνει ότι οι επιθεωρήσεις διενεργούνται συχνότερα εάν οι φορείς που ελέγχουν ευσυνείδητους φορολογούμενους έχουν κάποιους λόγους να πιστεύουν ότι μια επιχείρηση, οργανισμός ή ίδρυμα κρύβει ορισμένα φορολογικά αντικείμενα από την υπηρεσία. Επίσης, πολύ συχνά αυτό γίνεται ως αποτέλεσμα της ανακάλυψης του γεγονότος αύξησης αυτού του αντικειμένου, ειδικά εάν αυτός ο παράγοντας δεν αντικατοπτρίζεται σε δηλώσεις, αναφορές ή άλλα έγγραφα.

Εκτός από αυτές τις περιπτώσεις, μπορεί να διενεργηθεί έλεγχος εάν ένα πρόσωπο που είναι φορολογούμενος παρέχει πληροφορίες στη δήλωση και αναφέρει ότι δεν είναι συγκρίσιμα με τα στοιχεία για τα έξοδα και τα πραγματικά του έσοδα. Σε περίπτωση που το έγγραφο, το οποίο παρέχει πληροφορίες για τα έσοδα και τα έξοδα ενός ατόμου, παραδόθηκε στις φορολογικές αρχές εκπρόθεσμα ή δεν είναι καθόλου διαθέσιμο, τότε και αυτό θεωρείται σημαντικός λόγος για έλεγχο.

Ο νομοθέτης προβλέπει υποχρεωτική επιτόπια επιθεώρηση σε περίπτωση εκκαθάρισης ή αναδιοργάνωσης νομικής οντότητας.

Με βάση τα αποτελέσματα κάθε ελέγχου, οι φορείς που τον διενήργησαν καλούνται να συντάξουν έγγραφο που να αντικατοπτρίζει πλήρως την πορεία των ενεργειών τους, καθώς και τις παραβάσεις που διαπιστώθηκαν. Προς τηνΣτην πράξη πρέπει να επισυνάπτονται έγγραφα, το περιεχόμενο των οποίων επιβεβαιώνει την ύπαρξη αδικήματος. Έχοντας εξετάσει τα αποτελέσματα που επιτεύχθηκαν κατά τα μέτρα ελέγχου, όλα τα μέλη της επιτροπής που αποστέλλονται από τον εξουσιοδοτημένο φορέα πρέπει να εκφράσουν τη γνώμη τους για τον βαθμό των υφιστάμενων παραβιάσεων, καθώς και τις δυνατότητες εξάλειψής τους. Σε αυτό το στάδιο, είναι επίσης απαραίτητο να καθοριστεί ένα ρεαλιστικό χρονικό πλαίσιο εντός του οποίου θα εξαλειφθούν οι ελλείψεις. Όλες αυτές οι αποφάσεις μπορούν να ληφθούν από την αρχή εντός προθεσμίας 10 ημερών και να κοινοποιηθούν στο άλλο μέρος.

Λήψη εξήγησης

Μια άλλη παραλλαγή της μορφής ελέγχου είναι το αίτημα για εξηγήσεις από εξουσιοδοτημένους φορείς υπηρεσιών σχετικά με ορισμένα θέματα που σχετίζονται με την πληρωμή φόρων και εισφορών, την τήρηση αρχείων, καθώς και άλλες πτυχές χρηματοοικονομικών δραστηριοτήτων που πραγματοποιούνται στο επιχειρήσεις και σε οργανισμούς διαφόρων μορφών ιδιοκτησίας.

Ο νομοθέτης καθορίζει ότι στο πλαίσιο αυτής της μορφής ελέγχου, οι αρχές μπορούν να λαμβάνουν τόσο γραπτές όσο και προφορικές εξηγήσεις που υποχρεούται να παράσχει ο φορολογούμενος. Όσον αφορά το χρονικό όριο για την παροχή διευκρινίσεων, θα πρέπει να είναι το πολύ 10 ημέρες.

Απόθεμα και επιθεώρηση

Πολύ συχνά, οι ειδικοί του συστήματος των φορέων ελέγχου χρησιμοποιούν στην πράξη μορφές ελέγχου όπως η απογραφή και η επιθεώρηση. Η πρακτική δείχνει ότι ο κύριος σκοπός αυτού του είδους φορολογικού ελέγχου είναι να διαπιστωθεί το γεγονός ότι ένας φορολογούμενος έχει συγκεκριμένη περιουσία. Αυτή η μορφή εποπτείας μπορεί να εφαρμοστεί μόνο ότανδιενεργείται επιτόπιος έλεγχος, καθώς η υλοποίησή του απαιτεί την πραγματική παρουσία επιθεωρητή στον χώρο της εγκατάστασης.

Όσον αφορά την επιθεώρηση, αυτή πραγματοποιείται σε σχέση με πράγματα, δομές, έγγραφα, καθώς και εδάφη που σχετίζονται με το αντικείμενο της επιθεώρησης.

Μετά την επιθεώρηση, πρέπει να συνταχθεί πράξη απογραφής, η οποία απαιτεί ένδειξη της σαφής απεικόνισης της κατάστασης.

Παρακολούθηση

Όσον αφορά την παρακολούθηση, πρόκειται για έναν τύπο πρόσθετων μέτρων φορολογικού ελέγχου που χρησιμοποιείται σχετικά πρόσφατα στη Ρωσική Ομοσπονδία, από το 2015. Έχει διαπιστωθεί ότι τέτοιο έντυπο μπορεί να εφαρμοστεί αποκλειστικά σε μεγάλους φορολογούμενους και μόνο κατόπιν προσωπικής αίτησής τους, στην οποία θα εκφραστεί η αντίστοιχη επιθυμία. Παράλληλα με την παραλαβή της αίτησης απαιτείται άδεια από τον φορέα που διενεργεί τον οικονομικό έλεγχο.

Κατά τη διαδικασία διενέργειας ενεργειών, οι υπάλληλοι της ειδικής υπηρεσίας έχουν πλήρη πρόσβαση στις βάσεις δεδομένων, οι οποίες περιέχουν όλες τις πληροφορίες σχετικά με έναν συγκεκριμένο φορολογούμενο. Ως προς τη διάρκεια του ελέγχου, αυτός πραγματοποιείται σε συνεχή βάση, συνεχώς.

Μέθοδοι

Ο φορολογικός έλεγχος και οι φορολογικοί έλεγχοι, που διενεργούνται για το σκοπό του, διενεργούνται με συγκεκριμένες μεθόδους. Τι σημαίνει αυτή η έννοια;

Οι μέθοδοι ελέγχου στον τομέα της φορολογίας είναι ένας συνδυασμός όλων των πιθανών μεθόδων και τεχνικών, χρησιμοποιώνταςτις οποίες οι φορολογικές αρχές μπορούν να επιτελούν το έργο τους.

Κατά τη διαδικασία των δραστηριοτήτων τους, οι εκπρόσωποι των δομών έχουν το δικαίωμα να εφαρμόζουν γενικές επιστημονικές μεθόδους, οι οποίες περιλαμβάνουν οπτική επιθεώρηση, οικονομική ανάλυση, διαλεκτική προσέγγιση. Κατά τη διαδικασία εκτέλεσης της εργασίας, εκπρόσωποι των φορέων που διενεργούν έλεγχο μπορούν να χρησιμοποιήσουν τέτοιες μεθόδους ανάλυσης όπως λογικές και συστημικές. Η πρακτική δείχνει ότι στην πραγματικότητα, οι ειδικοί πολύ συχνά χρησιμοποιούν έναν τέτοιο τύπο ελέγχου ως επιλεκτική επαλήθευση εγγράφων.

Η πρακτική δείχνει ότι οι έννοιες της μορφής και της μεθόδου συνδέονται πολύ στενά. Στην πραγματικότητα, είναι πολύ δύσκολο να τα ξεχωρίσεις το ένα από το άλλο.

Όλες οι κύριες μέθοδοι φορολογικού ελέγχου, που χρησιμοποιούνται στην πρακτική τους από υπαλλήλους των αρμόδιων αρχών, χωρίζονται σε δύο μεγάλες ομάδες: βασικές και πρόσθετες. Και αυτές, με τη σειρά τους, σε ξεχωριστές υποομάδες, ανάλογα με το πώς αυτή η μέθοδος εφαρμόζεται στην πράξη. Λοιπόν, ας δούμε κάθε μία από αυτές τις ομάδες με περισσότερες λεπτομέρειες.

Κύριες μέθοδοι

Οι κύριες μέθοδοι φορολογικού ελέγχου περιλαμβάνουν την τεκμηριωτική και την τεκμηριωμένη. Η πρακτική δείχνει ότι και τα δύο χρησιμοποιούνται ευρέως από ειδικούς.

Η ουσία των μεθόδων τεκμηρίωσης έγκειται στο γεγονός ότι προβλέπουν κάθε είδους ελέγχους σχετικά με την ορθότητα της προετοιμασίας και συμπλήρωσης εκθέσεων, εγγράφων, καθώς και για την αξιοπιστία τους. Επιπλέον, κατά τις επεμβάσεις αυτέςοι έλεγχοι πρέπει να καθορίσουν εάν οι δαπάνες ήταν στοχευμένες και εάν οι συναλλαγές ήταν δικαιολογημένες.

Στην πράξη, η επαλήθευση εγγράφων εκφράζεται επίσης με τη μορφή εκτέλεσης ορισμένων αριθμητικών υπολογισμών, καθώς και με την παρακολούθηση του εάν όλες οι χρηματοοικονομικές συναλλαγές συμμορφώνονται με τους ισχύοντες νομικούς κανόνες.

Μία από τις κύριες μεθόδους επαλήθευσης εγγράφων είναι η ζήτηση για μητρώα, έγγραφα και αναφορές για χρηματοοικονομικές συναλλαγές, η κίνηση των κεφαλαίων εντός μιας συγκεκριμένης οντότητας φορολογούμενου. Με τον τρόπο που ορίζεται από τους κανονισμούς, αυτά τα έγγραφα μπορούν επίσης να κατασχεθούν.

Όσον αφορά τη δεύτερη υποομάδα, η οποία είναι μία από τις κύριες μεθόδους φορολογικού ελέγχου από τους εξουσιοδοτημένους φορείς, συνίσταται στη διαπίστωση της πραγματικής αντιστοιχίας της διαθεσιμότητας ορισμένων κεφαλαίων και αντικειμένων με όσα αναγράφονται στις καταστάσεις. Στο πλαίσιο των πραγματικών επιθεωρήσεων, μπορούν να πραγματοποιηθούν πραγματογνώμονες, καθώς και απογραφές. Αυτή η κατηγορία περιλαμβάνει επίσης δοκιμαστικές αγορές και διάφορες αναλύσεις πρώτων υλών και υλικών που χρησιμοποιούνται στη διαδικασία παραγωγής.

Πρόσθετες μέθοδοι

Οι μέθοδοι πρόσθετου φορολογικού ελέγχου περιλαμβάνουν διακανονιστικές-αναλυτικές και ενημερωτικές πράξεις.

Όσον αφορά τις ενημερωτικές μεθόδους ελέγχου, συνίστανται σε διάφορες αξιώσεις, στην υλοποίηση αιτημάτων, καθώς και στην απαίτηση παροχήςοποιεσδήποτε προφορικές ή γραπτές εξηγήσεις σχετικά με ένα συγκεκριμένο θέμα που σχετίζεται με τη διεξαγωγή των οικονομικών δραστηριοτήτων μιας επιχείρησης ή ιδρύματος.

Αν μιλάμε για τακτοποίηση και αναλυτικές μεθόδους ελέγχου, τότε το εύρος τους είναι μεγαλύτερο. Ειδικότερα, αυτή η υποομάδα μέτρων περιλαμβάνει τη διενέργεια τεχνικών υπολογισμών, την παροχή λογικών εκτιμήσεων, τη διατήρηση του ελέγχου σε θέματα τιμολόγησης, καθώς και τη διενέργεια οικονομικών αναλύσεων των παρεχόμενων δεδομένων. Συχνά, για τη διεξαγωγή τέτοιων μεθόδων ελέγχου, οι υπηρεσίες περιλαμβάνουν ειδικούς σε συγκεκριμένους κλάδους που είναι επαγγελματικά έμπειροι στα στενά ζητήματα των δραστηριοτήτων των επιχειρήσεων μιας συγκεκριμένης κατεύθυνσης.

Τύποι ελέγχου

Εκτός από την έννοια του φορολογικού ελέγχου, οι τύποι αυτής της δραστηριότητας προβλέπονται επίσης στις νομοθετικές πηγές της Ρωσικής Ομοσπονδίας. Οι σύγχρονοι κανονισμοί προβλέπουν μια μάλλον μεγάλης κλίμακας ταξινόμηση των τύπων ελέγχου στον τομέα της φορολογίας. Η υποδιαίρεση τους πραγματοποιείται ανάλογα με το ποιες οντότητες εκτελούν δραστηριότητες, με ποια συχνότητα, προγραμματισμό, ποιος όγκος εγγράφων παρέχεται για επαλήθευση κ.λπ. Ας εξετάσουμε λεπτομερέστερα σε ποιους τύπους φορολογικού ελέγχου χωρίζονται στη Ρωσική Ομοσπονδία.

Ανάλογα με την περιοχή στην οποία πραγματοποιείται ο έλεγχος, μπορεί να χωριστεί σε κάμερα και πεδίο. Η διαφορά μεταξύ αυτών των δύο εννοιών είναι ότι στην πρώτη περίπτωση, όλες οι δραστηριότητες ελέγχου πραγματοποιούνται στο έδαφος της ίδιας της φορολογικής αρχής και στη δεύτερη - εντός της επιχείρησης,για την οποία έχει κινηθεί η διαδικασία επαλήθευσης.

Ανάλογα με τις πηγές από τις οποίες λαμβάνονται πληροφορίες για την εκτέλεση ενεργειών, οι έλεγχοι μπορούν να χωριστούν σε πραγματικούς και τεκμηριωτικούς. Η διαφορά τους έγκειται στο γεγονός ότι στην πρώτη περίπτωση, οι υπάλληλοι της υπηρεσίας ελέγχου αντλούν όλες τις απαραίτητες πληροφορίες από πηγές τεκμηρίωσης: εκθέσεις, πράξεις, εκτιμήσεις κ.λπ. Όσον αφορά το δεύτερο είδος, προβλέπει τη διεξαγωγή ενεργειών ελέγχου βάσει σχετικά με τις πληροφορίες που παρέχονται ως αποτέλεσμα της πραγματικής επιθεώρησης αντικειμένων ενδιαφέροντος, από μαρτυρίες, αποτελέσματα απογραφής, αναθεωρήσεις κ.λπ.

Αν μιλάμε για μια τέτοια έννοια ως προτεραιότητα, τότε προβλέπει τη διαίρεση των τύπων ελέγχου σε πρωτεύοντα και δευτερεύοντα. Στις σημειώσεις του δεύτερου ορισμού, ο νομοθέτης αναφέρει ότι ο επανέλεγχος θεωρείται τέτοιος στην περίπτωση που όλες οι διαδικασίες διενεργούνται για δεύτερη φορά μέσα σε ένα έτος για το ίδιο φορολογικό ζήτημα.

Ανάλογα με το αν ο έλεγχος πραγματοποιήθηκε σύμφωνα με το καθορισμένο σχέδιο ή είναι αυθόρμητος σε ένα ξαφνικό ζήτημα, μπορεί να ανήκει στην ομάδα των προγραμματισμένων ή μη. Στην πρώτη περίπτωση, ο φορολογούμενος πρέπει να ειδοποιηθεί για τις επικείμενες λειτουργίες ελέγχου.

Οι δραστηριότητες ελέγχου μπορούν επίσης να χωριστούν ανάλογα με το πόσα έγγραφα και πληροφορίες υποβάλλονται στις αρχές για επαλήθευση. Έτσι, εάν όλα τα μητρώα και τα έγγραφα που έχουν ταξινομηθεί ως κύρια, που έχουν απομείνει κατά το τελευταίο έτος, υπόκεινται σε επαλήθευση, τότε αυτή η επαλήθευση θαέχουν στιβαρή εμφάνιση. Σε ορισμένες περιπτώσεις, καθίσταται απαραίτητος ο έλεγχος μόνο ενός συγκεκριμένου μέρους της τεκμηρίωσης, που επιλέγεται σύμφωνα με συγκεκριμένες παραμέτρους - αυτός ο τύπος επαλήθευσης είναι επιλεκτικός από τη φύση του.

Εκτός όλων των παραπάνω, υπάρχουν προκαταρκτικοί, τρέχοντες και μετέπειτα έλεγχοι. Στην πρώτη περίπτωση, υπονοούνται όλα εκείνα τα μέτρα ελέγχου που προηγούνται της διενέργειας επιχειρηματικών συναλλαγών που υπόκεινται σε επαλήθευση. Αυτή η μορφή ελέγχου είναι πολύ σημαντική σε περίπτωση που γίνει εκτίμηση μιας σειράς συνεπειών νομοσχεδίων στον τομέα της φορολογικής νομοθεσίας ή αναμένεται η εισαγωγή νέων νομικών κανόνων. Μεταξύ αυτών, ιδιαίτερη προσοχή δίνεται σε νομικά, οικονομικά, αλλά και πολιτικά φαινόμενα που ενδέχεται να εμφανιστούν. Κατά κανόνα, τα αποτελέσματα τέτοιων ελέγχων μπορούν να επισημοποιηθούν με τη μορφή εμπειρογνωμόνων για ένα ή άλλο σημαντικό ζήτημα, για παράδειγμα, σχετικά με την παροχή φορολογικών πλεονεκτημάτων για συγκεκριμένες κατηγορίες πληθυσμού, σχετικά με τη δυνατότητα αναβολής πληρωμών δανείου, δόσης σχέδια, κ.λπ.

Σε περίπτωση που πραγματοποιηθούν ενέργειες κατά την περίοδο αναφοράς, τότε ένας τέτοιος έλεγχος ονομάζεται τρέχων. Η μορφή του είναι λειτουργική. Η πρακτική δείχνει ότι η ιδιαιτερότητα αυτού του είδους ελέγχου έγκειται στο γεγονός ότι η εφαρμογή του προβλέπεται απευθείας κατά την εκτέλεση οικονομικών ή χρηματοοικονομικών συναλλαγών που λαμβάνουν χώρα σε μια επιχείρηση ή οργανισμό. Οι παρατηρήσεις εδώ βασίζονται όχι μόνο σε πρωτογενή έγγραφα, αλλά και σε πράξεις απογραφής, έγγραφα που αντικατοπτρίζουν πληροφορίες σχετικά με φορολογικά ή λογιστικά στοιχεία, καθώς και τη διαδικασίαδιεξαγωγή συναλλαγών με μετρητά.

Αν ο έλεγχος ακολουθήσει μετά την υλοποίηση της ελεγμένης δραστηριότητας από την επιχείρηση, τότε η φύση του είναι μεταγενέστερη. Βασίζεται σε υπάρχοντα αποτελέσματα. Οι φορείς που τη διενεργούν βρίσκονται αντιμέτωποι με το άμεσο έργο να εκτιμήσουν όχι μόνο την πληρότητα, αλλά και την επικαιρότητα της εκπληρωμένης φορολογικής υποχρέωσης. Όσον αφορά τις μορφές ελέγχου που είναι κατάλληλες για τέτοιους ελέγχους, συνήθως παρουσιάζονται με τη μορφή ανάλυσης ή αναθεώρησης τεκμηρίωσης που σχετίζεται άμεσα με το λογιστήριο της επιχείρησης.

Ο νομοθέτης προβλέπει ειδική περίπτωση κατά την οποία πρέπει να διενεργηθεί οικονομικός φορολογικός έλεγχος - πρόκειται για την εκκαθάριση νομικής οντότητας. Αυτός ο τύπος ελέγχου θεωρείται ειδικός, αφού στην περίπτωση εφαρμογής του εξετάζεται και αξιολογείται απολύτως όλη η τεκμηρίωση αναφοράς. Αυτός ο τύπος ελέγχου ανήκει στην υποχρεωτική ομάδα. Μαζί με αυτό υπάρχει και άλλου είδους έλεγχος - πρωτοβουλία. Εάν πραγματοποιηθεί, ο επικεφαλής του οργανισμού ή ένα εξουσιοδοτημένο πρόσωπο πρέπει να δηλώσει ανεξάρτητα τη διεξαγωγή των μέτρων ελέγχου στον τόπο των επιχειρηματικών τους δραστηριοτήτων.

Κυρώσεις για παραβάσεις της φορολογικής νομοθεσίας

Η οργάνωση του φορολογικού ελέγχου προβλέπει τον άμεσο εντοπισμό μικρών και μεγάλων παραβάσεων σε αυτόν τον τομέα της νομοθεσίας, καθώς και την τιμωρία των υπευθύνων για τη διάπραξή τους. Έτσι, σύμφωνα με τα αποτελέσματα των ενεργειών ελέγχου, ενδέχεται να επιβληθούν ορισμένες κυρώσεις στους ένοχους, οι οποίες προβλέπονται από τις νομοθετικές πράξεις της Ρωσικής Ομοσπονδίας. Ο νομοθέτης επίσηςκαθορίζει την παραγραφή κατά την οποία ο φορολογούμενος μπορεί να θεωρηθεί υπεύθυνος - είναι τρία χρόνια από την ημερομηνία διαπίστωσης των παραβάσεων.

Σε ποιες περιπτώσεις ο φορολογούμενος καθίσταται υπόχρεος ενώπιον του νόμου; Πρώτα από όλα, για αυτό πρέπει να διαπιστωθεί το γεγονός της ύπαρξης αδικήματος στον τομέα της φορολογικής νομοθεσίας. Επιπλέον, οι κρατικές φορολογικές αρχές υποχρεούνται να αποδείξουν ότι πρόκειται για συγκεκριμένο πρόσωπο που είναι ένοχο για τη διάπραξη ορισμένης παράβασης, καθώς και ότι ως αποτέλεσμα των πράξεών του προκλήθηκε σημαντική ζημία στον προϋπολογισμό ή σε κονδύλια που ανήκουν η ομάδα εκτός προϋπολογισμού.

Όσον αφορά τις κυρώσεις που επιβάλλονται στους αδίστακτους φορολογούμενους, συνίστανται στην επιβολή προστίμων. Το ύψος του οικονομικού κόστους εξαρτάται άμεσα από το πόσο σημαντικές παραβιάσεις αποκαλύφθηκαν κατά τη διάρκεια των μέτρων φορολογικού ελέγχου. Σε ορισμένες περιπτώσεις, ο νομοθέτης δεν περιορίζεται στην ανάκτηση υλικών πόρων από τον παραβάτη. Άρα, αν μιλάμε για πράξεις ποινικής κλίμακας, τότε υπόκεινται σε ποινική ευθύνη.

Πώς μπορεί ένας φορολογούμενος να προστατεύσει τα δικαιώματά του;

Η πρακτική δείχνει ότι μερικές φορές οι αρχές κατά τη λήψη μέτρων φορολογικού ελέγχου κάνουν ορισμένα λάθη, τα οποία παραβιάζουν τα δικαιώματα των ευσυνείδητων πληρωτών. Στην περίπτωση αυτή, το μέρος του οποίου τα δικαιώματα και τα συμφέροντα έχουν παραβιαστεί έχει δικαίωμα να υποβάλει αγωγή στο δικαστήριο. Όταν πρόκειται για την προστασία των δικαιωμάτων ενός ατόμου που είναι ιδιώτηςεπιχειρηματίας, τότε θα πρέπει να υποβάλει την αίτησή του στο πρωτοδικείο και σε περίπτωση που το μέρος των έννομων σχέσεων είναι νομικό πρόσωπο, τότε στη διαιτησία. Ωστόσο, σύμφωνα με τα αποτελέσματα πρόσφατων καινοτομιών στη νομοθεσία, άτομα που είναι εγγεγραμμένα ως ιδιώτες επιχειρηματίες μπορούν να προστατεύσουν τα συμφέροντά τους στο δικαστήριο μόνο εάν περάσουν το διοικητικό στάδιο, το οποίο περιλαμβάνει την υποβολή καταγγελίας που απευθύνεται σε ανώτερο υπάλληλο της ανώτατης φορολογικής αρχής.

Όπως δείχνει η πρόσφατη νομική πρακτική, η δικαστική προστασία των δικαιωμάτων των φορολογουμένων αναγνωρίζεται ως πιο αποτελεσματική. Αυτό οφείλεται στο γεγονός ότι μια ομάδα ανεξάρτητων δικαστών ασχολείται με την εξέταση της υπόθεσης με αυτή τη σειρά. Επιπλέον, η διαδικασία εξέτασης του θέματος έχει σαφή νομοθετική ρύθμιση και εάν είναι απαραίτητο να ανασταλεί η εξέταση του θέματος, τα μέρη μπορούν να υποβάλουν αντίστοιχη αίτηση.

Συνιστάται:

Τεχνολογική προετοιμασία της παραγωγής: μέθοδοι, στόχοι και στόχοι

Μια σημαντική στιγμή στην έναρξη της παραγωγής είναι η προετοιμασία της επιχείρησης για την κυκλοφορία νέων προϊόντων. Για το σκοπό αυτό, σε κάθε χώρα έχουν αναπτυχθεί συστήματα για την προετοιμασία των επιχειρήσεων για την έναρξη νέων γραμμών παραγωγής και τη συμμόρφωση των συνεχιζόμενων τεχνολογικών αλλαγών με ορισμένα καθιερωμένα πρότυπα

Διαχείριση καινοτομίας: ουσία, οργάνωση, ανάπτυξη, μέθοδοι, στόχοι και στόχοι

Από τη γέννηση της έννοιας του μάνατζμεντ και των θεωρητικών σχολών του στις επιχειρήσεις, έχει παρατηρηθεί η ακόλουθη τάση: οποιοσδήποτε επιτυχημένος επιχειρηματίας έχει επιτύχει με την κυκλοφορία ενός τέτοιου προϊόντος που κανείς δεν έχει προσφέρει πριν από αυτόν. Είναι ένα εξαιρετικό και μοναδικό προϊόν που λύνει ανθρώπινα προβλήματα και παρέχει αφορμή για μίμηση. Οι δραστηριότητες για την εισαγωγή νέων προϊόντων ονομάζονται «διαχείριση καινοτομίας»

Έλεγχος στην επιχείρηση: εργαλεία, στόχοι και στόχοι

Τι είναι ο έλεγχος σε μια επιχείρηση και ποιος ο ρόλος του σε ένα σύγχρονο σύστημα διαχείρισης οργανισμού; Οι κύριοι στόχοι, στόχοι, λειτουργίες, μέθοδοι, εργαλεία και έννοιες ελέγχου. Ποια είναι η διαφορά μεταξύ του επιχειρησιακού ελέγχου και του στρατηγικού ελέγχου και ποια είναι η σχέση τους; Εφαρμογή ελέγχου στην επιχείρηση

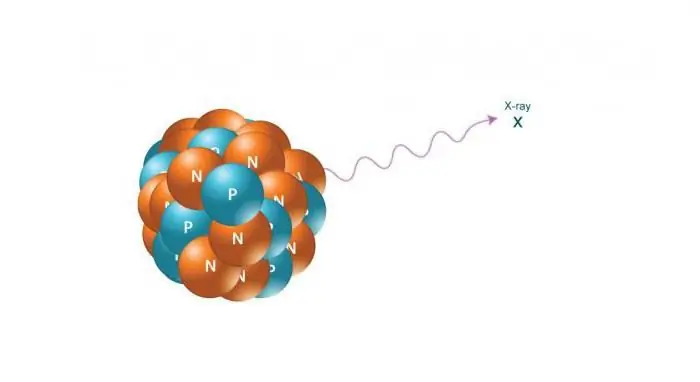

Τι είναι ο ακτινογραφικός έλεγχος; Ακτινογραφικός έλεγχος συγκολλήσεων. Ακτινογραφικός έλεγχος: GOST

Φυσικές βάσεις μεθόδων ελέγχου ακτινοβολίας. Χαρακτηριστικά ακτινογραφικού ελέγχου. Τα κύρια στάδια ακτινογραφικού ελέγχου συγκολλήσεων. Προφυλάξεις ασφαλείας κατά την παραγωγή ακτινογραφικού ελέγχου. Κανονιστική και τεχνική τεκμηρίωση

Ο έλεγχος προσωπικού είναι Ορισμός, τύποι, μέθοδοι, εργασίες και στόχοι

Τι είναι ο έλεγχος προσωπικού, ποιος τον διενεργεί. Ποιος είναι ο σκοπός του ελέγχου προσωπικού σε μια επιχείρηση. Πώς γίνεται η επαλήθευση. Ποιες είναι οι απαιτήσεις για έναν ελεγκτή; Ιδιαιτερότητες ελέγχου προσωπικού και σύνταξη έκθεσης ελέγχου