2026 Συγγραφέας: Howard Calhoun | [email protected]. Τελευταία τροποποίηση: 2025-01-24 13:14:58

Το θέμα της διαμόρφωσης και διαχείρισης ενός επενδυτικού χαρτοφυλακίου κερδίζει ολοένα και μεγαλύτερη δημοτικότητα τα τελευταία χρόνια. Η οικονομική κρίση έχει περάσει, οι άνθρωποι άρχισαν να συσσωρεύουν οικονομίες. Κάποιος ήταν πιο τυχερός και τα χρήματα κληρονομήθηκαν. Πώς να διαθέσετε σωστά τα αναβαλλόμενα χρήματα; Πού να επενδύσετε και να μην καείτε; Τι είναι οι επενδύσεις και πώς να τις χρησιμοποιήσετε σωστά; Πώς μοιάζει ένα επενδυτικό χαρτοφυλάκιο και τι είδη υπάρχουν; Τι πρέπει να γίνει για να σχηματιστεί ένα χαρτοφυλάκιο επενδυτικών σχεδίων;

Τι είναι επένδυση;

Η συμπεριφορά του επενδυτή μοιάζει συνειρμικά με τη δουλειά ενός προπονητή. Αν θεωρήσουμε τις οικονομικές επενδύσεις ως παίκτες, το καθήκον του επενδυτή είναι να τοποθετήσει σωστά κάθε μέλος της ομάδας στο γήπεδο. Ανάλογα με τα ταλέντα και τις δυνάμεις, οι παίκτες ωφελούν την ομάδα και οδηγούν στη νίκη. Επενδύσεις, καλά επιλεγμένες, καλά επιλεγμένες οικονομικές στρατηγικές και προϊόντα είναι πολύτιμοι παίκτες που μπορούν να κερδίσουν τον αγώνα. Πότεαν ένα μέλος της ομάδας τεθεί εκτός μάχης, η υπόλοιπη ομάδα μπορεί να παλέψει για τη νίκη.

Οι επενδύσεις με την κλασική έννοια είναι οι οικονομικές επενδύσεις του πελάτη. Το πού επενδύει ένας άνθρωπος τα χρήματά του είναι καθαρά προσωπική του υπόθεση. Γενικά, η αύξηση κεφαλαίου με τη βοήθεια χρηματοπιστωτικών μέσων είναι επένδυση.

επενδυτικό χαρτοφυλάκιο

Η δημιουργία μιας μόνιμης πηγής παθητικού εισοδήματος είναι καθήκον του επενδυτή. Παθητικό εισόδημα είναι τα χρήματα που προέρχονται από το «έργο» της αποταμίευσης (τόκοι, ασφαλιστικές πληρωμές, μερίσματα κ.λπ.). Ένα επενδυτικό χαρτοφυλάκιο στο χρηματοοικονομικό περιβάλλον ονομάζεται συνήθως ένα πακέτο περιουσιακών στοιχείων πελατών, στο οποίο συνδυάζονται διάφορες πηγές παθητικού εισοδήματος με συγκεκριμένο τρόπο. Ο τρόπος με τον οποίο τα είδη των τίτλων και οι άλλες πηγές εισοδήματος διανέμονται σε ποσοστιαία βάση αποφασίζεται από τον πελάτη.

Ένας έμπειρος επενδυτής αναζητά τον πιο αποτελεσματικό τρόπο διαχείρισης περιουσιακών στοιχείων. Φαίνεται ότι η επένδυση στην πιο κερδοφόρα επιχείρηση είναι τόσο εύκολη όσο το ξεφλούδισμα των αχλαδιών. Αλλά αυτή η στρατηγική είναι ελκυστική μόνο για αρχάριους. Με την εμπειρία γίνεται κατανοητό ότι η κύρια αρχή της διαμόρφωσης ενός βέλτιστου επενδυτικού χαρτοφυλακίου είναι οι προσεκτικά υπολογισμένοι κίνδυνοι. Κατά κανόνα, το μέγιστο ποσοστό επί των επενδύσεων υπόσχεται όταν ο κίνδυνος απώλειας επενδύσεων είναι υψηλός.

Ο έξυπνος επενδυτής δεν επιδιώκει να αγοράσει τους τίτλους με τις υψηλότερες αποδόσεις. Ο κύριος στόχος των επενδύσεών του είναι οι ελάχιστοι κίνδυνοι και το μέγιστο εισόδημα. Η αρχή της διαμόρφωσης ενός επενδυτικού χαρτοφυλακίου είναι η ρευστότητα των κεφαλαίων, η δυνατότητα ανάληψης των δικών σας χρημάτων από την κυκλοφορίαανά πάσα στιγμή, χωρίς τον κίνδυνο να τα χάσω.

Εάν χρησιμοποιείτε μία πηγή εισοδήματος, υπάρχει μεγάλος κίνδυνος να μην μπορείτε να λάβετε πίσω χρήματα σε οποιαδήποτε κατάλληλη στιγμή. Κατά κανόνα, τα επενδυτικά έργα υψηλής απόδοσης δεν παρέχουν τέτοια ευκαιρία μέχρι το τέλος της περιόδου.

Για την ασφάλεια των επενδύσεων, συνιστάται η χρήση πολλών χρηματοοικονομικών μέσων για σχηματισμό κεφαλαίων.

Κίνδυνοι

Είναι αδύνατο να αποκλειστούν εντελώς από την επενδυτική διαδικασία. Λόγοι κινδύνου:

- Λάθος εταιρείες για επένδυση. Ο επενδυτής επέλεξε την επιχείρηση που δεν θα έφερνε εισόδημα (νέα ή σε κρίση), παραβίασε την αρχή της δημιουργίας επενδυτικού χαρτοφυλακίου.

- πληθωρισμός. Η απόσβεση των μετρητών ως ποσοστό υπερβαίνει την απόδοση των περιουσιακών στοιχείων. Αυτό το σημείο πρέπει να λαμβάνεται υπόψη εκ των προτέρων όταν επιλέγετε μια στρατηγική.

- Υποκύψτε σε στοιχειώδεις παρορμήσεις. Οι έμπειροι επενδυτές γνωρίζουν ότι δεν πρέπει να πουλήσουν περιουσιακά στοιχεία εάν όλοι πουλάνε. Το ίδιο ισχύει και για τις αγορές.

Ποικιλίες χαρτοφυλακίων

Δεν υπάρχει σαφής ορισμός των κατηγοριών χαρτοφυλακίου. Αυτό οφείλεται στο γεγονός ότι η διαχείριση περιουσιακών στοιχείων είναι καθαρά ατομική υπόθεση. Ως εκ τούτου, οι επενδυτές συχνά συνδυάζουν διαφορετικές στρατηγικές για να επιτύχουν τα μέγιστα αποτελέσματα. Κάθε αρχάριος επενδυτής χρειάζεται πληροφορίες σχετικά με τις αρχές διαμόρφωσης ενός επενδυτικού χαρτοφυλακίου και τις κύριες ποικιλίες τους.

Τύπος χαρτοφυλακίου κερδών

Από το όνομα είναι σαφές ότι η έμφαση στην επενδυτική στρατηγική είναι η μεγιστοποίηση των κερδών. Ο κίνδυνος πρέπεινα είναι ελάχιστη. Επενδυτές με τέτοιο χαρτοφυλάκιο επενδύουν σε μετοχές μεγάλων κρατικών εταιρειών. Μακροπρόθεσμα, φέρνουν τον ιδιοκτήτη από το 10 έως το 25 τοις εκατό του παθητικού εισοδήματος. Το μειονέκτημα ενός τέτοιου χαρτοφυλακίου είναι ένα ευρύ χρονικό πλαίσιο. Ο υπολογισμός αφορά μια μακροχρόνια σχέση.

Χαρτοφυλάκιο κινδύνου

Ο επενδυτής είναι έτοιμος να ρισκάρει το δικό του κεφάλαιο για να επιτύχει το μέγιστο κέρδος. Επενδύει στις μετοχές των τελευταίων εταιρειών, ταχέως αναπτυσσόμενες εταιρείες, τις σύγχρονες εξελίξεις. Υπάρχει μεγάλη πιθανότητα απώλειας κεφαλαίου εάν η μετοχή χάσει την αξία.

Για την ανάπτυξη

Το εισόδημα αυξάνεται αυξάνοντας την αξία των αγορασθέντων τίτλων. Η αρχή του σχηματισμού ενός επενδυτικού χαρτοφυλακίου από τον ιδιοκτήτη του είναι η εξής: αγοράζει μετοχές ενεργά αναπτυσσόμενων εταιρειών που χρησιμοποιούν τις πιο πρόσφατες τεχνολογίες. Όταν η τιμή της μετοχής αυξάνεται, ο ιδιοκτήτης την πουλάει. Πρόσθετο κεφάλαιο σχηματίζεται από τη διαφορά τιμής. Ο κίνδυνος για ένα τέτοιο χαρτοφυλάκιο είναι υψηλός, επομένως χρησιμοποιείται με όφελος κυρίως από έμπειρους επενδυτές.

Ισορροπημένο

Η αρχή της διαμόρφωσης ενός βέλτιστου επενδυτικού χαρτοφυλακίου είναι η διατήρηση κεφαλαίου. Ο ιδιοκτήτης αγοράζει τίτλους αξιόπιστων εταιρειών. Το κέρδος από αυτά δεν έρχεται πολύ γρήγορα, αλλά δεν υπάρχει κίνδυνος απώλειας κεφαλαίου. Συν ένα σταθερό εισόδημα, αν και όχι αρκετά υψηλό.

Βραχυπρόθεσμη

Χαρτοφυλάκιο υψηλού κινδύνου. Ο σχηματισμός επενδυτικού χαρτοφυλακίου τίτλων γίνεται με τη συμμετοχή του ιδιοκτήτη σε συναλλαγές με μέγιστη ρευστότητα. Η γρήγορη επιστροφή χρημάτων είναι επίσης σημαντική. Μέσο αυτού του χαρτοφυλακίουχρησιμεύουν ως συναλλαγές νομισμάτων, κερδοσκοπία μετοχών.

Μακροπρόθεσμη

Οι περισσότεροι από τους δισεκατομμυριούχους που είναι γνωστοί στον κόσμο δηλώνουν δημόσια ότι αυτή η μέθοδος συσσώρευσης κεφαλαίου είναι η πιο αξιόπιστη. Τα οικονομικά επενδύονται σε εταιρείες που φέρνουν σταθερό εισόδημα. Ταυτόχρονα, η κερδοφορία θα γίνει απτή σε 10 ή περισσότερα χρόνια. Ένα τέτοιο χαρτοφυλάκιο είναι κατάλληλο για όσους δεν χρειάζονται επείγουσα απόσυρση κεφαλαίων τα επόμενα χρόνια.

Στάδια σχηματισμού επενδυτικού χαρτοφυλακίου

Πριν αποφασίσετε να ξεκινήσετε να επενδύσετε, πρέπει να λάβετε υπόψη ορισμένα σημεία:

- Δεν πρέπει να χρωστάς. Πρώτα, εξοφλήστε όλα τα δάνεια και μοιράστε τα χρέη σε φίλους. Δεν υπάρχουν "άγκυρες" που μπορούν να σας τραβήξουν πίσω από ένα λαμπρό επενδυτικό μέλλον.

- Δεν μπορείτε να επενδύσετε τα τελευταία σας χρήματα. Σε περίπτωση έκτακτης ανάγκης, μπορεί να χρειαστούν και τα περιουσιακά στοιχεία θα πρέπει να αποσυρθούν. Τότε ολόκληρο το σχέδιο σχηματισμού κεφαλαίου θα απορριφθεί.

- Κανονίστε έναν οικονομικό αερόσακο. Αποτελείται από τέσσερα, και κατά προτίμηση έξι μηνιαίες δαπάνες. Αυτά τα χρήματα θα πρέπει να είναι ελεύθερα διαθέσιμα. Για παράδειγμα, μπορείτε να τα αποθηκεύσετε σε μια χρεωστική κάρτα με τόκο ή να τα τοποθετήσετε σε μια βραχυπρόθεσμη κατάθεση. Τα κεφάλαια μπορούν να χρησιμοποιηθούν μόνο σε περίπτωση έκτακτης ανάγκης (αλλαγή εργασίας, ασθένεια, απρογραμμάτιστα έξοδα κ.λπ.).

- Επιλέξτε έναν μεσίτη. Μεσίτης είναι η εταιρεία μέσω της οποίας κατατίθενται χρήματα σε ατομικό επενδυτικό λογαριασμό και αποσύρονται από εκεί. Εάν δεν υπάρχουν προβλήματα με την κατάθεση χρημάτων στον λογαριασμό, τότε μπορεί να υπάρξει ανάληψη από εκείπροβληματική, αλλά με την προϋπόθεση ότι έχετε έναν αναξιόπιστο μεσίτη. Δεν θα πρέπει να υπάρχουν πρόσθετοι παράνομοι όροι (για παράδειγμα, φέρτε έναν φίλο στο πρόγραμμα). Μελετήστε προσεκτικά τη σύμβαση.

- Μάθετε. Η επένδυση απαιτεί συνεχή ενημέρωση της γνώσης. Επικοινωνήστε με έμπειρους επενδυτές, είναι χρήσιμο να παρακολουθήσετε επιχειρηματικές εκπαιδεύσεις σχετικά με το θέμα των επενδύσεων. Θα παρέχουν τεράστιο όγκο πληροφοριών σχετικά με τις αρχές και τα στάδια διαμόρφωσης ενός επενδυτικού χαρτοφυλακίου. Βρείτε την πηγή του υλικού σας, με την οποία είναι βολικό και εύκολο να κατανοήσετε νέες γνώσεις.

Και τώρα ήρθε η στιγμή που είστε έτοιμοι να επενδύσετε. Μπορείτε να ξεκινήσετε με οποιοδήποτε ποσό. Είναι δυνατή η προσθήκη στον λογαριασμό αργότερα, όταν έρθει η εμπειρία στην κυκλοφορία κεφαλαίου.

Προσανατολισμός στόχος

Το πρώτο βήμα για τη διαμόρφωση ενός βέλτιστου επενδυτικού χαρτοφυλακίου είναι ο σωστός στόχος. Αόριστα κίνητρα "να κερδίσεις κάτι αν μπορείς" - δεν είναι αυτός ο στόχος. Το τελικό αποτέλεσμα καθορίζεται με αριθμούς. Κατανοήστε εάν θέλετε να αυξήσετε το κεφάλαιο κατά 100% ή να εξοικονομήσετε χρήματα για μια προκαταβολή σε ένα στεγαστικό δάνειο (σύνολο). Ένας συγκεκριμένος, απτός και ενδιαφέρον στόχος για έναν επενδυτή να σχηματίσει ένα επενδυτικό χαρτοφυλάκιο είναι το πιο σημαντικό πράγμα στην επιχείρηση. Έχοντας κατά νου ένα σαφές όραμα για το αποτέλεσμα της δουλειάς του, ο επενδυτής δεν θα διακινδυνεύσει αλόγιστα κεφάλαια.

Δεν υπάρχει χώρος για παρορμητικές αποφάσεις στη στρατηγική του. Η απουσία αδικαιολόγητου κινδύνου δίνει σιγουριά ότι δεν θα υπάρξουν νέα λάθη και απογοητεύσεις στις επενδύσεις. Μπορείτε να καταφύγετε στη βοήθεια ενός οικονομικού συμβούλου στην αρχή. Χρειάζομαιγια να κατανοήσετε ότι δεν θα είναι δυνατό να αποκτήσετε γρήγορα ένα υψηλό εισόδημα αμέσως, απαιτείται ένα βασικό επίπεδο γνώσης του επενδυτικού συστήματος. Αφού αποκτήσετε αρχική εμπειρία, μπορείτε να προσπαθήσετε να κάνετε επικίνδυνες πράξεις.

Επενδυτική στρατηγική

Το δεύτερο στάδιο στη διαμόρφωση ενός επενδυτικού χαρτοφυλακίου τίτλων είναι η σωστή πλήρωση του χαρτοφυλακίου. Από αυτά που συζητήθηκαν παραπάνω, ένας έμπειρος επενδυτής αναμειγνύεται σύμφωνα με το γούστο του. Η επιλογή αποτελείται ουσιαστικά από τρεις τυπικές στρατηγικές: επιθετική, παθητική ή μέτρια.

Η επιθετική στρατηγική συνεπάγεται υψηλούς κινδύνους με δυνατότητα απόκτησης μέγιστου εισοδήματος σε σύντομο χρονικό διάστημα. Απαιτεί συνεχή συμμετοχή στη διαδικασία και κατανόηση του τι συμβαίνει. Συνεχείς αγοραπωλησίες περιουσιακών στοιχείων, επανεπένδυση. Μια τέτοια στρατηγική απαιτεί γνώση, χρόνο και επαρκή κεφάλαια από τον κάτοχο λογαριασμού, ο κίνδυνος πρέπει να είναι δικαιολογημένος.

Με μια παθητική στρατηγική, η συσσώρευση είναι πολύ πιο αργή. Οι επενδύσεις γίνονται αποκλειστικά σε επώνυμες εταιρείες. Κατά μέσο όρο, τα κεφάλαια βρίσκονται στον λογαριασμό για περισσότερα από δέκα χρόνια. Ως αποτέλεσμα, θα φέρουν ένα σταθερό υψηλό εισόδημα.

Μια μέτρια στρατηγική συνεπάγεται την πιο λογική και ενδιαφέρουσα προσέγγιση: τη διαίρεση των περιουσιακών στοιχείων σε πολλά μέρη σε ποσοστιαίους όρους. Όπου ένα μέρος πηγαίνει σε μακροπρόθεσμα έργα, διάφοροι τίτλοι εξαργυρώνονται με τη βοήθεια ενός άλλου, ένα τρίτο τοποθετείται σε κατάθεση, ένα τέταρτο επενδύεται σε ασφάλειες ζωής κ.λπ. Αυτή η στρατηγική προστατεύει τον επενδυτή από όλες τις πλευρές. Είναι δυνατό να κρατηθεί το μεγαλύτερο μέρος του κεφαλαίου,σε περίπτωση αποτυχίας επένδυσης.

Και εγγυημένο εισόδημα από κάθε πηγή τοποθέτησης. Ο κίνδυνος απώλειας σε αυτή την περίπτωση είναι ελάχιστος. Ο κύριος όγκος του κεφαλαίου θα παραμείνει σε κάθε περίπτωση. Πρέπει να θυμόμαστε ότι δεν είναι απαραίτητο να χωρίσουμε το κεφάλαιο σε πολλά μέρη, 8-9 είναι αρκετά. Διαφορετικά, είναι δύσκολο να παρακολουθείτε όλα τα εξαρτήματα και οι κίνδυνοι απωλειών αυξάνονται.

Ανάλυση αγοράς

Αυτό είναι το τρίτο στάδιο στη διαμόρφωση ενός χαρτοφυλακίου χρηματοοικονομικών επενδύσεων. Εξοικειωθείτε με την πρακτική έμπειρων επενδυτών, εξασκηθείτε σε εικονικό λογαριασμό. Επιλέξτε έναν αξιόπιστο μεσίτη, μελετήστε την ανταλλαγή, προσπαθήστε να μιμηθείτε τις ενέργειες επιτυχημένων επενδυτών που επιτρέπουν στους αρχάριους να τους παρακολουθήσουν. Η εκπαίδευση και η εξάσκηση σε μικρά ποσά θα αποτελέσουν ανεκτίμητη εμπειρία για μεγαλύτερες επενδύσεις.

Στοιχεία

Το τέταρτο από τα στάδια διαμόρφωσης επενδυτικού χαρτοφυλακίου. Αυτός ο τρόπος αύξησης κεφαλαίου είναι καλός γιατί μπορείτε να διαχειριστείτε μόνοι σας τα περιουσιακά στοιχεία. Ο ίδιος ο ιδιοκτήτης αποφασίζει τι και πόσο θα αγοράσει και πότε θα πουλήσει, πού θα επενδύσει και πού όχι. Επομένως, όλοι οι κίνδυνοι είναι στην ατομική ευθύνη, δεν υπάρχει καμία επίδραση της ρουλέτας ή άλλου τζόγου. Επιλέξτε να επενδύσετε σε μια επιχείρηση που γνωρίζετε τουλάχιστον λίγο. Τα μη κατανεμημένα κεφάλαια συνιστάται να ανταλλάσσονται με νόμισμα, εάν δεν υπάρχουν επιλογές όπου μπορούν να διατεθούν.

Παρακολούθηση

Ακόμη κι αν αποφασίσετε να χρησιμοποιήσετε την πιο παθητική πηγή εισοδήματος, η στρατηγική είναι συντηρητική και το κέρδος δεν αναμένεται πολύ σύντομα, πηγαίνετε περιοδικά στο χρηματιστήριο και παρακολουθείτε τι συμβαίνει εκεί. Ίσως χρειαστεί κάτι -στη συνέχεια αγοράζουν ή αναδιανέμουν περιουσιακά στοιχεία. Μην αφήνετε τα πράγματα να πάνε μόνα τους. Οι επενδύσεις απαιτούν τη δέουσα προσοχή.

Πώς να επιλέξετε έναν μεσίτη;

Υπάρχουν κανόνες για την επιλογή ενός αξιόπιστου μεσίτη, ώστε να μην συμβεί μια απροσδόκητη δυσάρεστη κατάσταση κατά την ανάληψη κεφαλαίων. Δείτε τι πρέπει να αναζητήσετε:

- Διαθεσιμότητα άδειας. Μπορείτε να ελέγξετε τη γνησιότητα στον ιστότοπο της Κεντρικής Τράπεζας της Ρωσικής Ομοσπονδίας.

- Έχετε πρόσβαση στις αγορές που χρειάζεστε (συναλλαγές συναλλάγματος σε ξένες αγορές, αγορά πολύτιμων μετάλλων κ.λπ., ανάλογα με τις απαιτήσεις).

- Συνιστάται να επιλέξετε έναν μεσίτη από τους ηγέτες. Αυτές οι εταιρείες έχουν κρατική υποστήριξη. Top 10: BCS, Finam, Renaissance, Otkritie, VTB, Sberbank, Alfa-Bank, Promsvyazbank, IT Invest, Kit Finance.

- Δώστε προσοχή στις αμοιβές μεσίτη. Ανάλογα με την επενδυτική στρατηγική, ορισμένες από αυτές μπορεί να μην είναι κατάλληλες.

- Δυνατότητα χρήσης φιλικού προς τον χρήστη λογισμικού.

- Δείτε τις πρόσθετες υπηρεσίες που παρέχονται από τον μεσίτη. Δυνατότητα χρήσης υπηρεσιών χρηματοοικονομικού συμβούλου, μοντέλων χαρτοφυλακίων κ.λπ.

Ακολουθώντας αυτούς τους απλούς κανόνες κατά την επιλογή ενός μεσίτη, θα εξοικονομήσετε χρόνο και θα μπορέσετε να ξεκινήσετε να επενδύετε πιο γρήγορα. Χωρίς να ξεχνάμε τις αρχές και τα στάδια σχηματισμού επενδυτικού χαρτοφυλακίου.

Βελτιστοποίηση

Το πρώτο εργαλείο είναι η διαφοροποίηση χαρτοφυλακίου. Η ουσία του συνοψίζεται στη διανομή των περιουσιακών στοιχείωνως εξής: Το 50-70% όλων των οικονομικών δαπανώνται μακροπρόθεσμα, το 20% για εταιρείες υψηλής κερδοφορίας, αλλά επικίνδυνες. Το υπόλοιπο μεταφέρεται σε καταθετικό λογαριασμό ή ανταλλάσσεται με μέταλλο. Πρέπει να διατηρήσετε την αρμονία εντός του χαρτοφυλακίου και να μην επενδύσετε σε ένα τμήμα.

Ο δεύτερος τρόπος είναι η κατανομή των οικονομικών μεταξύ των τραπεζών σε λογαριασμούς καταθέσεων. Αν το ποσό είναι πάνω από 1,4 εκατ., τότε δεν αξίζει να κρατηθούν αυτά τα κεφάλαια σε μία τράπεζα, καθώς το ασφαλιστικό ποσό θα αυξηθεί. Υπάρχουν έτοιμες τραπεζικές επενδυτικές προσφορές που μπορούν να χρησιμοποιηθούν ως εναλλακτική λύση στην κατάθεση. Σε αυτή την περίπτωση, ο πελάτης επιλέγει ο ίδιος την περιοχή στην οποία θα επενδύσει.

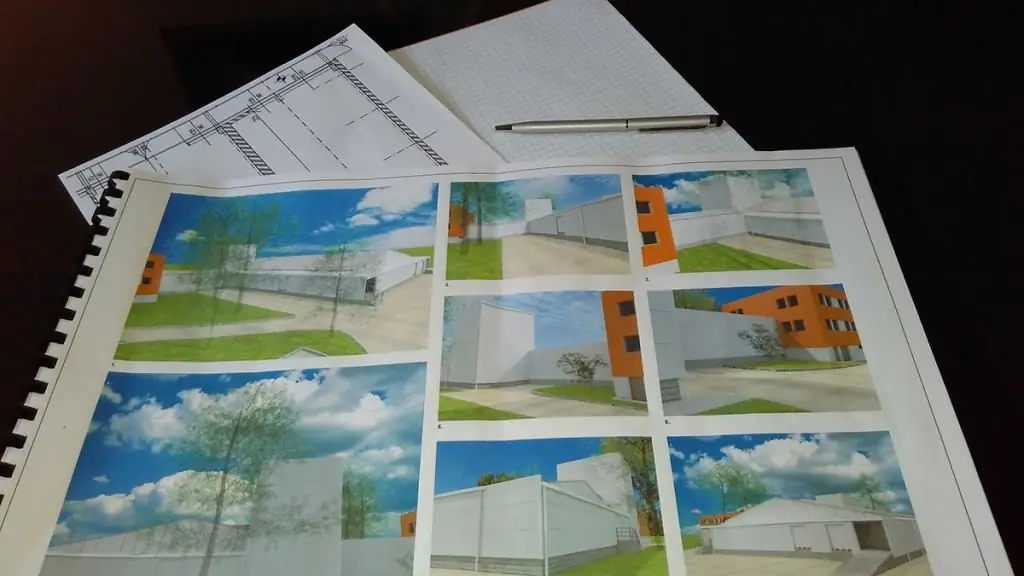

Τρίτο - η αγορά ακινήτων. Τα έργα στο στάδιο της εκσκαφής ή της κατασκευής έχουν ιδιαίτερη ζήτηση. Η απόδοση σε τέτοιες επενδύσεις είναι 30-70% με βάση μια συναλλαγή με πώληση μετά την ολοκλήρωση της κατασκευής.

Κλείσιμο

Τι δίνει στον επενδυτή να σχηματίσει ένα βέλτιστο επενδυτικό χαρτοφυλάκιο; Το άρθρο παρείχε λεπτομερείς συστάσεις. Το κύριο πράγμα είναι η ασφάλεια του κεφαλαίου. Η χρήση ενός συνδυασμένου χαρτοφυλακίου φέρνει προβλέψιμα έσοδα, τη δυνατότητα ευέλικτης διαχείρισης των νομισματικών περιουσιακών στοιχείων. Η ρευστότητα χαρτοφυλακίου σάς επιτρέπει να αγοράζετε και να πουλάτε γρήγορα χρεόγραφα. Το εισόδημα που λαμβάνεται μπορεί να επανεπενδυθεί και να απολαύσει τους καρπούς της επένδυσης για πολλά χρόνια ακόμα.

Συνιστάται:

Διαμόρφωση λογιστικής πολιτικής: βασικές αρχές και αρχές. Λογιστικές πολιτικές για λογιστικούς σκοπούς

Οι λογιστικές πολιτικές (AP) είναι οι συγκεκριμένες αρχές και διαδικασίες που εφαρμόζει η διοίκηση της εταιρείας για την κατάρτιση των οικονομικών καταστάσεων. Διαφέρει κατά ορισμένους τρόπους από τις λογιστικές αρχές στο ότι οι τελευταίες είναι κανόνες και οι πολιτικές είναι ο τρόπος με τον οποίο μια εταιρεία τηρεί αυτούς τους κανόνες

Στάδια ενός επενδυτικού έργου από την ιδέα έως την υλοποίηση

Στο επενδυτικό έργο νοείται το πρόγραμμα δραστηριοτήτων που σχετίζονται με την προμήθεια επενδύσεων κεφαλαίου, καθώς και η μετέπειτα αποζημίωση και το υποχρεωτικό κέρδος του. Κατά τον σχεδιασμό ασφαλώς προδιαγράφονται τα στάδια του επενδυτικού σχεδίου, η αρμόδια μελέτη του οποίου καθορίζει την επιτυχία του

Μηχανές διαμόρφωσης γραναζιών: περιγραφή, χαρακτηριστικά, τύποι και τρόπος λειτουργίας

Μηχανές διαμόρφωσης γραναζιών: προδιαγραφές, ρυθμίσεις, λειτουργία, χαρακτηριστικά, σκοπός. Μηχανές διαμόρφωσης γραναζιών: περιγραφή, αρχή λειτουργίας, φωτογραφία

Markowitz Portfolio Theory. Μεθοδολογία για τη διαμόρφωση επενδυτικού χαρτοφυλακίου

Σε αυτόν τον κόσμο, αυτός που επιλέγει την καλύτερη στρατηγική συμπεριφοράς κερδίζει. Αυτό ισχύει για όλους τους τομείς της ζωής. Συμπεριλαμβανομένων των επενδύσεων. Αλλά πώς να επιλέξετε την καλύτερη στρατηγική συμπεριφοράς εδώ; Δεν υπάρχει ενιαία απάντηση σε αυτό. Ωστόσο, υπάρχουν αρκετές τεχνικές που αυξάνουν τις πιθανότητες επιτυχημένης δραστηριότητας. Ένα από αυτά είναι η θεωρία χαρτοφυλακίου Markowitz

Επένδυση στο μέλλον ή δημιουργία επενδυτικού χαρτοφυλακίου

Πού να επενδύσετε δωρεάν μετρητά; Αυτό το θέμα είναι γνωστό σήμερα τόσο στους μεγάλους βιομηχανικούς μεγιστάνες όσο και στους μέσους λαϊκούς. Η σωστή απάντηση σε αυτή την ερώτηση καθορίζει το μέλλον των επενδύσεων, και ως εκ τούτου την οικονομική θέση του επενδυτή