2026 Συγγραφέας: Howard Calhoun | [email protected]. Τελευταία τροποποίηση: 2025-01-24 13:14:38

Ένα άτομο που συνάπτει δάνειο μπορεί να μην γνωρίζει ότι υπάρχουν διάφορες μορφές εξασφάλισης δανείου. Αυτό είναι ένα σοβαρό κενό στην εκπαίδευση, γιατί τέτοιες πληροφορίες είναι απαραίτητες τουλάχιστον για να σταθμιστούν σωστά τα υπέρ και τα κατά. Για να μάθετε να σκέφτεστε πριν πάρετε ένα δάνειο, θα σας τα πούμε όλα αναλυτικά.

Ορισμός

Τι είναι μια μορφή εγγύησης δανείου; Δεν ξέρω? Τι είναι η άμεση υποστήριξη; Ούτε ξέρω; Τότε πρέπει οπωσδήποτε να διαβάσετε το άρθρο μας.

Έτσι, η εξασφάλιση είναι ένα είδος εξασφάλισης που μπορεί να αποσυρθεί από τον ιδιοκτήτη και στη συνέχεια να πωληθεί μέσω ανοιχτής δημοπρασίας. Όλες αυτές οι ενέργειες θα πραγματοποιηθούν εάν ο δανειολήπτης δεν εκπληρώσει τις υποχρεώσεις του, δηλαδή αποπληρώσει το δάνειο.

Αν κοιτάξετε τη νομοθεσία της χώρας μας, λέει ότι ένα δάνειο μπορεί να εκδοθεί μόνο με ορισμένες μορφές εξασφάλισης δανείου. Αυτό έγινε για να είχε και ο δανειστήςεγγυήσεις, γιατί πρέπει να ξέρει ότι ακόμα κι αν ο δανειολήπτης δεν πληρώσει τίποτα, τα χρήματα δεν θα χαθούν.

Συνήθως, μπορεί να χρειαστεί εξασφάλιση δανείου εάν ένα άτομο θέλει να δανειστεί ένα μεγάλο ποσό. Για να βεβαιωθείτε ότι ο πελάτης έχει τα κεφάλαια και ότι η έκδοση δανείου δεν θα μετατραπεί σε ζημιά για την τράπεζα, υπογράφεται συμφωνία μεταξύ των δύο μερών. Η τελευταία δίνει το δικαίωμα στην τράπεζα να χρησιμοποιήσει την εξασφάλιση για δικό της όφελος.

Τύποι εξασφαλίσεων

Λοιπόν, ποιες είναι οι μορφές εξασφάλισης δανείου; Για την ελαχιστοποίηση όλων των πιθανών κινδύνων, οι πιστωτικοί οργανισμοί, πριν από την έκδοση δανείου, απαιτούν από τον αιτούντα να επιβεβαιώσει τη φερεγγυότητά του. Αυτό οφείλεται στο γεγονός ότι η τράπεζα χρειάζεται εγγυήσεις ότι τα χρήματα θα της επιστραφούν.

Τι μπορεί να είναι εγγύηση;

- Εγγύηση.

- Bail.

- Εκχώρηση αξιώσεων.

- Άλλα σχήματα.

Πιθανότατα, η λίστα δεν εξηγούσε πολλά. Για να συμπληρώσουμε τα κενά, θα εξετάσουμε κάθε μορφή εγγύησης δανείου ξεχωριστά.

Εγγύηση

Η δέσμευση είναι η πιο δημοφιλής μέθοδος ασφάλειας. Ο δανειολήπτης ανακαλεί αμέσως όλες τις υποχρεώσεις του προς τον τραπεζικό οργανισμό. Ξυπνάει η συνείδηση; Όχι, μάλλον, γίνεται αντιληπτό ότι σε περίπτωση μη συμμόρφωσης, μπορεί να χάσει κάποια περιουσία.

Αυτή η μορφή εγγύησης αποπληρωμής δανείου χωρίζεται σε δύο κατηγορίες:

- Ενέχυρο δικαιωμάτων ιδιοκτησίας.

- Εγγύηση αξιών ακινήτων.

Στην πρώτη περίπτωση, μιλάμε για κάθε λογής δικαιώματαοφειλέτης, για παράδειγμα, μπορεί να είναι τα πνευματικά δικαιώματα, τα δικαιώματα του πελάτη βάσει της σύμβασης ή τα δικαιώματα του μισθωτή. Φαίνεται εύκολο, αλλά υπάρχουν μερικές αποχρώσεις. Για παράδειγμα, τα πνευματικά δικαιώματα μπορούν να δεσμευτούν μόνο εάν δεν παράγουν μερίσματα ή οφέλη.

Η δεύτερη κατηγορία χαρακτηρίζεται από είδη πολυτελείας, αντίκες, πολύτιμα αντικείμενα, ακίνητα ή καταθέσεις. Αποδεικνύεται ότι σε μια κατάσταση όπου ο δανειολήπτης δεν εκπληρώνει τις υποχρεώσεις του, ο δανειστής έχει το δικαίωμα να λάβει αξία ιδιοκτησίας που μπορεί να πουληθεί σε πλειστηριασμό. Στη συνέχεια τα χρήματα μετά την πώληση θα χρησιμοποιηθούν για την εξόφληση του χρέους και η τράπεζα δεν θα υποστεί ζημίες. Συνήθως, η εξασφάλιση ακίνητης περιουσίας επιλέγεται ως μορφή εγγύησης για την αποπληρωμή ενός δανείου.

Δηλαδή, ο δανειολήπτης γνωρίζει ότι σε αυτή την περίπτωση θα του αφαιρέσουν το διαμέρισμά του και θα το βγάλουν σε πλειστηριασμό. Αυτή η στιγμή θα πρέπει να τονώσει τον κακοπληρωτή και να δείξει στην τράπεζα ότι το άτομο είναι σοβαρό σχετικά με το δάνειο.

Θα ήθελα να προσθέσω ότι συνήθως τόσο οι τράπεζες όσο και οι πελάτες τους επιλέγουν ένα υλικό ως εξασφάλιση. Αυτό οφείλεται στην προοπτική πώλησης, επειδή κάποιο είδος ή αξία είναι πολύ πιο εύκολο να πουληθεί από τα δικαιώματα για κάτι.

Πού φυλάσσεται η κατάθεση;

Αυτή η μορφή εξασφάλισης για τραπεζικά δάνεια, όπως η ασφάλεια, μπορεί να παραμείνει στη φύλαξη του πελάτη ή να μεταφερθεί στην τράπεζα. Αυτή η ερώτηση βασίζεται σε πολλούς παράγοντες. Πρώτον, το μέγεθος του δανείου. Όσο μεγαλύτερο είναι το ποσό, τόσο πιο ήρεμη είναι η τράπεζα αν το πολύτιμο πράγμα είναι μαζί του. Δεύτερον, η πολιτική του τραπεζικού οργανισμού.

Αλλά ακόμα κι αν συμβεί ότι το πράγμα παραμένει στον ιδιοκτήτη του, τότε η ελευθερία να το χρησιμοποιήσετεθα περιοριστεί. Για παράδειγμα, η αξία δεν μπορεί πλέον να δωρεά ή να πωληθεί έως ότου το δάνειο εξοφληθεί πλήρως.

Δικαιώματα πιστωτή

Δεδομένου ότι η εξασφάλιση είναι μια δημοφιλής μορφή εξασφάλισης για τραπεζικά δάνεια, έχουν θεσπιστεί κατάλληλοι νόμοι. Για παράδειγμα, ο δανειστής μπορεί από καιρό σε καιρό να ελέγχει την ύπαρξη της αξίας που έμεινε ως εγγύηση ή να παρακολουθεί την κατάστασή της. Εάν η ασφάλεια καταστραφεί ή χαθεί, ο τραπεζικός οργανισμός έχει το δικαίωμα να απαιτήσει από τον δανειολήπτη να αποπληρώσει γρήγορα το δάνειο. Ένα άλλο σενάριο είναι η αντικατάσταση εξασφαλίσεων με άλλη με το ίδιο κόστος.

Η εξασφάλιση είναι η κύρια μορφή εξασφάλισης για ένα δάνειο, που σημαίνει ότι πρέπει να πληροί ορισμένες προϋποθέσεις. Ποιες είναι αυτές οι απαιτήσεις;

- Η αξία πρέπει να ανήκει στον δανειολήπτη. Δεν επιτρέπονται ιδιοκτήτες εκτός του οφειλέτη. Η ατομική επιχείρηση μπορεί να επιβεβαιωθεί μόνο με τη βοήθεια εγγράφων, κανείς δεν θα πιστέψει λέξη.

- Το είδος υπολογίζεται σε ένα συγκεκριμένο ποσό, το οποίο επιβεβαιώνεται από τα σχετικά έγγραφα.

- Η αξία δεν εμφανίζεται ως εγγύηση για τα άλλα δάνεια του ιδιοκτήτη.

- Το αντικείμενο θα πρέπει να είναι σε ζήτηση, εάν ξαφνικά πρέπει να πουληθεί. Τις περισσότερες φορές, οι τράπεζες προβάλλουν αυτόν τον όρο ως απαραίτητο, επειδή ενδιαφέρονται για μια γρήγορη πώληση.

Εγγύηση

Μεταξύ των βασικών μορφών εξασφάλισης για ένα δάνειο είναι η εγγύηση. Τι είναι αυτό? Αυτό είναι το όνομα μιας γραπτής υποχρέωσης τρίτου για την εξόφληση ενός χρέους, εάν από έναν συμμετέχοντα σε σύμβαση δανείουδεν γίνεται να πάρεις δάνειο. Είναι ενδιαφέρον ότι αυτή η μέθοδος ασφάλειας χρησιμοποιείται όχι μόνο από άτομα, αλλά και από οργανισμούς και εταιρείες.

Η μορφή της εξασφάλισης είναι τέτοια που η συμφωνία είναι μεταξύ τριών μερών. Επιπλέον, ο τρίτος πρέπει να γνωρίζει ότι σε οποιαδήποτε δυσάρεστη κατάσταση, όλες οι υποχρεώσεις θα βαρύνουν αυτόν. Ο εγγυητής υποχρεούται επίσης να καλύψει μέρος ή το σύνολο των πληρωμών του δανειολήπτη και να ελέγχει ολόκληρη τη διαδικασία αποπληρωμής του χρέους.

Το τρίτο μέρος επιβεβαιώνει τις υποχρεώσεις του εγγράφως επιπλέον της τυπικής δανειακής σύμβασης. Εάν χρειαστεί να κάνετε οποιεσδήποτε αλλαγές στο έγγραφο, τότε ο τραπεζικός οργανισμός θα πρέπει πρώτα να ειδοποιήσει τον εγγυητή και να λάβει τη συγκατάθεσή του. Εάν δεν τηρηθεί αυτή η σειρά, όλες οι αλλαγές στη σύμβαση θα είναι άκυρες.

Λήξη εγγύησης

Η εγγύηση ως μορφή εξασφάλισης της αποπληρωμής ενός τραπεζικού δανείου θεωρείται κλειστή στις ακόλουθες περιπτώσεις:

- Η συμφωνία έχει λήξει.

- Έγιναν αλλαγές στο κείμενο της σύμβασης, αλλά ο εγγυητής δεν ενημερώθηκε και κανείς δεν ζήτησε τη συγκατάθεσή του.

- Ο τραπεζικός οργανισμός έλαβε όλα τα χρήματα στο ακέραιο και δεν έχει αξιώσεις.

- Το χρέος μεταφέρθηκε σε άλλο άτομο. Σημαντική προϋπόθεση για αυτό είναι η έλλειψη ενημέρωσης του εγγυητή και η έλλειψη συναίνεσης του για τέτοιες αλλαγές.

Τραπεζική εγγύηση

Μια άλλη μορφή πιστωτικής ασφάλειας. Η ουσία του είναι να εκτελέσει προσεκτικάόλους τους όρους της δανειακής σύμβασης με την πιστωτική δομή. Σε αυτή την περίπτωση, εγγυητής είναι χρηματοπιστωτικά ιδρύματα, διάφορες δομές που παρέχουν ασφαλιστικές υπηρεσίες. Το σημείο αυτό κατοχυρώνεται στον Αστικό Κώδικα της χώρας μας στο άρθρο 368.

Για να το θέσω απλά, η εγγύηση είναι μια μονόδρομη συμφωνία, βάσει της οποίας ο εγγυητής παρέχει γραπτές δηλώσεις στο πιστωτικό ίδρυμα.

Ο εγγυητής πρέπει να δηλώσει ότι είναι έτοιμος να εξοφλήσει το υπόλοιπο της οφειλής εκ των προτέρων εάν ο δανειολήπτης δεν μπορεί να το κάνει αυτό για οποιονδήποτε λόγο.

Ταξινόμηση εγγυήσεων

Η Εγγύηση είναι μια σύγχρονη μορφή πιστωτικής ασφάλειας και όπως κάθε σύγχρονη μορφή έχει ταξινόμηση.

Ταξινομούνται σύμφωνα με ορισμένες παραμέτρους:

- Ασφαλές και ασφαλές. Η δεύτερη επιλογή περιλαμβάνει μια απλή γραπτή υποχρέωση, η οποία υποδηλώνει την εγγύηση αποπληρωμής του χρέους εάν ο δανειολήπτης δεν είναι σε θέση να εκπληρώσει τις υποχρεώσεις του για κάποιο λόγο. Στην περίπτωση της δεύτερης επιλογής, μιλάμε για εξασφαλίσεις για δάνειο με συγκεκριμένο ακίνητο. Σε αυτή την περίπτωση, η προϋπόθεση της τράπεζας είναι η ισοδυναμία του δανείου και των εξασφαλίσεων.

- Απεριόριστο και περιορισμένο. Απεριόριστες είναι εκείνες οι περιπτώσεις που ο εγγυητής υποχρεούται να καλύψει ολόκληρο το ποσό της οφειλής. Οι τελευταίες περιλαμβάνουν την επίδραση της εγγύησης σε κάποιο μέρος του χρέους. Παρεμπιπτόντως, το θέμα λύνεται στο στάδιο της υπογραφής της σύμβασης.

- Συνεταιρισμός. Μιλάμε για χρεωστικές υποχρεώσεις της κύριας εταιρείας σε σχέση με τα υποκαταστήματα και τα τμήματα της.

- Προσωπικό. Όταν δίνονται εγγυήσεις από άτομα ή ομάδεςάτομα.

- Πολιτεία. Μιλάμε για κρατικές δεσμεύσεις για δάνεια σε επιχειρήσεις, κοινότητες ή κοινοτικούς οργανισμούς.

Πολιτική εγγύησης

Η Εγγύηση είναι μια μορφή εγγύησης για την αποπληρωμή ενός δανείου, που σημαίνει ότι υπάρχουν ορισμένοι κανόνες κατά την έκδοσή του. Ρυθμίζονται από το νόμο και δεν μπορούν να παραβιαστούν. Το κυριότερο που αποτυπώνεται στον νόμο είναι ότι η εγγύηση αρχίζει να λειτουργεί τη στιγμή που υπογράφεται η σύμβαση. Ωστόσο, αυτός ο κανόνας λειτουργεί μόνο εάν ο εγγυητής έλαβε ανταμοιβή για την παρεχόμενη υποστήριξη.

Η ανάλυση των μορφών εξασφάλισης για δάνεια που εκδίδονται από εμπορικές τράπεζες και το κράτος είναι τέτοια που σας επιτρέπει να επισημάνετε ορισμένες καταστάσεις κατά την ακύρωση της συναλλαγής. Είναι οι εξής:

- Η εγγύηση έληξε και τα μέρη δεν ανανέωσαν τη συνεργασία τους.

- Ο δανειολήπτης έκλεισε όλο το χρέος προς την πιστωτική δομή. Είναι σημαντικό η τελευταία να μην έχει αξιώσεις σχετικά με την επιστροφή του ποσού.

- Το πιστωτικό ίδρυμα αρνήθηκε να παράσχει πρόσθετες εγγυήσεις για το δάνειο.

παραχώρηση

Μια άλλη μορφή εξασφάλισης της αποπληρωμής ενός δανείου υπό σύγχρονες συνθήκες είναι η παραχώρηση. Για μεγαλύτερη ευκολία, αυτή η μορφή ονομάζεται εκχώρηση. Τι είναι? Πρόκειται για μια τεκμηριωμένη συμφωνία σύμφωνα με την οποία ο δανειολήπτης υποβάλλει τις απαιτήσεις του στον τραπεζικό οργανισμό για να επιβεβαιώσει την ασφάλεια της επιστροφής των κεφαλαίων.

Σύμφωνα με το έγγραφο, αποδεικνύεται ότι η τράπεζα μπορεί να χρησιμοποιήσει χρήματα μόνο γιααποπληρωμή του χρέους. Εάν το ποσό που εισπράχθηκε υπερβαίνει τις δανειακές υποχρεώσεις, η τράπεζα υποχρεούται να επιστρέψει τη διαφορά στον δανειολήπτη. Υπάρχουν δύο μορφές παραχώρησης:

- Άνοιγμα. Σύμφωνα με αυτό το έντυπο, ο οφειλέτης πρέπει να ειδοποιηθεί για την εκχώρηση των απαιτήσεων. Δηλαδή, ο δανειολήπτης αποπληρώνει το χρέος στην τράπεζα και όχι στον δανειολήπτη.

- Ησυχία. Ο οφειλέτης δεν γνωρίζει ότι οι απαιτήσεις έχουν εκχωρηθεί. Καταβάλλει τα ποσά στον εκχωρητή και ο τελευταίος ήδη μεταφέρει τα χρήματα στον τραπεζικό οργανισμό. Αυτή η μέθοδος είναι η πιο ωφέλιμη για τον δανειολήπτη, γιατί χάρη σε αυτήν δεν μπορείτε να καταστρέψετε τη φήμη σας.

Μέθοδοι για τη διασφάλιση της αποπληρωμής του δανείου

Οποιαδήποτε τράπεζα επιδιώκει να ελαχιστοποιήσει τους δικούς της κινδύνους και για αυτό αναπτύσσει ορισμένα εργαλεία που βοηθούν όχι μόνο να ελέγξει τον δανειολήπτη, αλλά και να τον επηρεάσει. Συνήθως τέτοια εργαλεία είναι εμπορικά μυστικά, αλλά εξακολουθούν να υπάρχουν ορισμένοι κανόνες που χρησιμοποιούνται συχνότερα από τραπεζικούς οργανισμούς.

- Έκδοση δανείων σε τακτικούς πελάτες. Εάν ένα τυχαίο άτομο λάβει ένα δάνειο, θα είναι ένα πολύ μικρό ποσό.

- Περιορισμός όρων δανείου. Όσο μικρότερη είναι η διάρκεια του δανείου, τόσο πιο γρήγορα η τράπεζα θα πάρει πίσω τα χρήματά της. Έτσι, η τράπεζα κινδυνεύει ελάχιστα στην παρούσα κατάσταση.

- Παθητική αξιολόγηση της φερεγγυότητας. Ποιο είναι το νόημα? Αρχικά, δίνονται μικρά δάνεια σε ένα άτομο, μετά τα οποία το ποσό ενός πιθανού δανείου αυξάνεται από προεπιλογή.

- Εάν ο πελάτης επιλέξει εξασφαλίσεις, η τράπεζα επιλέγει προσεκτικά τις προσφερόμενες αξίες. Κατά κανόνα, στοιχεία που έχουν ελαττώματα, χαμηλή ρευστότητα ή έλλειψη ζήτησης, η τράπεζα δεν έχειπαίρνει.

- Όσο περισσότερα δάνεια, τόσο περισσότερη ασφάλεια. Αυτό είναι το καθήκον του δανειστή, γιατί μόνο σε αυτή την περίπτωση μπορούμε να μιλάμε για μικρούς κινδύνους.

Μη συμβατικά σχήματα

Ποιες μη παραδοσιακές μορφές εγγύησης δανείου γνωρίζετε; Ποντάρουμε κανένα. Θα σας πούμε για μερικά.

Μια ελαφρώς ασυνήθιστη μορφή ασφάλειας είναι η κατάθεση. Εάν ένα άτομο έχει κατάθεση που υπερβαίνει το ποσό του δανείου, τότε μπορεί να λειτουργήσει ως εγγύηση. Ένα ακόμη μεγαλύτερο πλεονέκτημα θα είναι ότι η κατάθεση βρίσκεται σε έναν τραπεζικό οργανισμό, όπου ο πελάτης θέλει να πάρει ένα δάνειο.

Είναι ανόητο για την τράπεζα να αρνείται μια τέτοια επιλογή, γιατί σε αυτή την περίπτωση το υπόλοιπο της οφειλής μπορεί να διαγραφεί από τον καταθετικό λογαριασμό. Οι υποχρεωτικές πληρωμές μπορούν επίσης να χρεωθούν από το τελευταίο εάν δεν υπάρχουν χρήματα στον τρέχοντα λογαριασμό.

Είναι επίσης αρκετά βολικό για τον δανειολήπτη, επειδή η κατάθεση επιβεβαιώνει τη φερεγγυότητα. Αλλά υπάρχει επίσης ένα μείον - ο πελάτης δεν θα μπορεί να διαθέσει ελεύθερα τα χρήματα στον λογαριασμό ή να κλείσει την κατάθεση εκ των προτέρων.

Η απώλεια μόνο με την πρώτη ματιά δεν ισχύει για τη μορφή εγγύησης δανείου. Στην πραγματικότητα, όλα είναι πολύ πιο απλά και πιθανά. Το πρόστιμο είναι το ποσό που θα πρέπει να πληρώσει ο οφειλέτης εάν χάσει την πληρωμή. Μπορεί να έχει τη μορφή ποινής ή προστίμου. Αυτό όμως δεν σημαίνει ότι μπορεί να εφαρμοστεί μόνο ένα είδος ποινής κατά τη διάρκεια της δανειακής σύμβασης. Ο νόμος επιτρέπει τη χρήση διαφορετικών επιλογών σε διαφορετικές περιόδους.

Μπορεί να λεχθεί ότι η ποινή δεν ισχύει πλήρως για τις μορφές ασφάλειας. Αλλά είναι περίεργηπληρωμή για το χρόνο που ο τραπεζικός οργανισμός δεν έλαβε τόκους, και ως εκ τούτου εισόδημα.

Για αυτόν τον λόγο, μπορούμε να συμπεράνουμε ότι η ποινή δεν είναι μια μορφή εξασφάλισης δανείου, αλλά για μικρά δάνεια ταιριάζει απόλυτα. Οποιαδήποτε τράπεζα για ένα σοβαρό δάνειο θα απαιτήσει πιο σημαντικές εξασφαλίσεις.

Επαλήθευση εξασφαλίσεων

Έχουμε ασχοληθεί με τις μορφές εξασφάλισης για την επιστροφή των εκδοθέντων δανείων, αλλά δεν έχουμε μιλήσει ακόμη για τον τρόπο ελέγχου των εξασφαλίσεων. Νομίζουμε ότι τώρα είναι η ώρα.

Έτσι, το έντυπο υπολογισμού επιταγών αναπτύχθηκε από την Εθνική Τράπεζα, λαμβάνοντας υπόψη προτάσεις από εμπορικές τράπεζες.

Ο έλεγχος της ασφάλειας των δανείων σε αυτό το έντυπο πραγματοποιείται από δανειολήπτες κάθε μορφής, συμπεριλαμβανομένων των εμπορικών δομών. Υπάρχουν μικρές διαφορές, για παράδειγμα, στο τελευταίο, καλύπτονται μόνο εκείνες οι θέσεις που είναι υπεύθυνες για τη φύση της δραστηριότητας και τη δομή του ισολογισμού.

Εάν υπάρχει έλλειψη εξασφαλίσεων, ανακτάται αμέσως. Επιπλέον, ο περαιτέρω δανεισμός συνεχίζεται, αλλά η σύναψη νέων συμφωνιών αμφισβητείται.

Οι εμπορικές τράπεζες υποχρεούνται να επιβάλλουν αυστηρότερες απαιτήσεις, επειδή είναι υποχρεωμένες να υποστηρίξουν εκείνες τις επιχειρήσεις που έχουν αναπτύξει αποτελεσματικά προγράμματα για την υπέρβαση της κρίσης, τον επαναπροσδιορισμό προφίλ ή τον επαναπροσανατολισμό της παραγωγής για την παραγωγή των απαραίτητων αγαθών.

Κατά τον έλεγχο, πρέπει να αποδειχθεί ότι οι κύριες πηγές σχηματισμού κεφαλαίου κίνησης είναι τα κέρδη οργανισμών και επιχειρήσεων ή κεφάλαια από την πώληση τίτλων.

Επιπλέον, η τράπεζα θα πρέπει να σκεφτεί τη μείωση του κινδύνουμη καταβολή της οφειλής, που σημαίνει προσεκτική χορήγηση δανείων σε οικονομικούς φορείς που έχουν ανοίξει τρεχούμενο λογαριασμό σε άλλη τράπεζα. Κατά τη σύναψη συμφωνίας, είναι απαραίτητο να καθοριστεί ο τρόπος αποπληρωμής όχι μόνο του χρέους, αλλά και των τόκων.

Η ακόλουθη μέθοδος θεωρείται η πιο κερδοφόρα: ο δανειολήπτης μεταφέρει μέσα πληρωμής εντός ορισμένου χρονικού διαστήματος χρησιμοποιώντας εντολή πληρωμής. Εάν ο δανειολήπτης δεν εξοφλήσει τα χρέη για κάποιο λόγο, τότε η τράπεζα έχει το δικαίωμα να προσφύγει στο δικαστήριο την επόμενη μέρα (μετά τη λήξη της ημερομηνίας πληρωμής).

Υποχρεώσεις και δικαιώματα του ενεχυραστή

Ας μιλήσουμε για αυτό το αρκετά σοβαρό θέμα. Για ποιο λόγο? Ναι, γιατί ακόμη και μετά την αποκρυπτογράφηση του όρου εγγύηση, δεν γνωρίζουν όλοι τα δικαιώματά τους, και πολύ περισσότερο τις υποχρεώσεις τους.

Λοιπόν τι μπορεί να κάνει ένας ενεχυραστής:

- Δική αξία. Μιλάμε για ένα στεγαστικό δάνειο ή ένα δάνειο αυτοκινήτου.

- Χρησιμοποιήστε τη δέσμευση. Και πάλι, μιλάμε για αυτοκίνητο ή ακίνητο.

- Ο δανειολήπτης διατηρεί την κυριότητα.

Τι πρέπει να κάνει ο δανειολήπτης;

- Παρέχετε τον απαραίτητο χώρο αποθήκευσης.

- Ασφαλίστε αξία με δικά σας χρήματα. Και πάλι μιλάμε για αυτοκίνητο ή διαμέρισμα.

- Μεταβίβαση δεσμευμένου ακινήτου.

- Διεκδικήστε το ακίνητο εάν τρίτα μέρη το έχουν λάβει παράνομα.

- Ελέγξτε την ασφάλεια και τη διαθεσιμότητα της αξίας.

- Απαιτήστε την επιστροφή του ακινήτου εάν η υποχρέωση εκπληρώνεται σωστά.

- Απαιτήστε την επιστροφή του υπολειπόμενου ποσού μετά την πληρωμή του δανείου, όταν ο τραπεζικός οργανισμός πουλήσει το αντικείμενο.

Κίνδυνοι και ασφάλισηδάνεια

Τι είναι ο πιστωτικός κίνδυνος; Το γεγονός ότι η τράπεζα θα υποστεί ζημίες λόγω καθυστερημένης αποπληρωμής του δανείου από τον δανειολήπτη ή ο τελευταίος θα αρνηθεί πλήρως τις υποχρεώσεις.

Οι δανειοδοτικές πράξεις θεωρούνται όχι μόνο οι πιο κερδοφόρες, αλλά και οι πιο επικίνδυνες. Εάν πολλά μεγάλα δάνεια δεν επιστραφούν ταυτόχρονα στην τράπεζα, τότε μπορεί να χρεοκοπήσει. Επιπλέον, η χρεοκοπία απειλεί όχι μόνο τον ίδιο τον οργανισμό, αλλά και όλα τα άτομα, τις επιχειρήσεις και άλλες σχετικές τράπεζες.

Ποια είναι τα επίπεδα πιστωτικού κινδύνου;

- Κίνδυνος με χωριστή συμφωνία. Εάν ο δανειολήπτης δεν εκπληρώσει τις υποχρεώσεις του βάσει της δανειακής σύμβασης.

- Κίνδυνος χαρτοφυλακίου. Κίνδυνοι βάσει όλων των συμφωνιών χαρτοφυλακίου δανείων.

Ποιο είναι το ύψος του πιστωτικού κινδύνου; Αυτό είναι το ποσό που χάνεται όταν η πληρωμή καθυστερήσει ή το χρέος δεν πληρωθεί.

Υπάρχει επίσης κάτι όπως η μέγιστη πιθανή απώλεια. Σε αυτή την περίπτωση, μιλάμε για το πλήρες ποσό της οφειλής που δεν κατέβαλε ο πελάτης.

Είναι σημαντικό να κατανοήσουμε ότι οι καθυστερήσεις πληρωμών δεν είναι άμεσες απώλειες, αλλά θεωρούνται έμμεσες ζημιές, οι οποίες είναι κόστη τόκων ή ζημιές.

Συμπέρασμα

Όπως μπορείτε να δείτε, το θέμα της εξασφάλισης δανείου έχει αρκετές αποχρώσεις. Πρέπει να τα γνωρίζετε όλα για να καταλάβετε ξεκάθαρα τι θέλετε.

Αν παίρνετε αλόγιστα πολλά δάνεια και μετά δεν ξέρετε πώς να τα ξεπληρώσετε, τότε αυτή η τακτική θα τελειώσει πολύ, πολύ άσχημα. Όχι μόνο θα μείνετε χωρίς πένα, αλλά θα χάσετε και κάποια περιουσία και κέρδοςκακή φήμη μεταξύ των τραπεζικών οργανισμών. Ίσως έρθει η στιγμή που θα είναι ζωτικής σημασίας να λάβετε ένα δάνειο, αλλά αυτό δεν θα λειτουργήσει λόγω προβλημάτων στο παρελθόν.

Μέχρι σήμερα, έχει ψηφιστεί ένα νομοσχέδιο που απαγορεύει σε ένα άτομο να έχει δάνεια για περισσότερο από το ήμισυ του μηνιαίου μισθού. Και αυτό είναι πραγματικά σωστό, γιατί διαφορετικά οι άνθρωποι απλά δεν θα έχουν με τίποτα να ζήσουν και να πληρώσουν τα χρέη τους.

Έχετε συναντήσει τέτοιες οικογένειες όπου οι άνθρωποι έχουν τεράστια χρέη και υποχρεώσεις, ενώ δεν υπάρχει τίποτα για να αγοράσετε ούτε ένα κουτί γάλα; Αν ναι, σκεφτείτε προσεκτικά πριν πάρετε ένα δάνειο. Δεν θέλεις να ζήσεις έτσι, σωστά; Όλα όσα σχετίζονται με τα οικονομικά πρέπει να ελέγχονται πολλές φορές, συμπεριλαμβανομένων των πιθανοτήτων σας να πληρώσετε.

Υπολογίστε σωστά τις δυνατότητές σας, τόσο οικονομικές όσο και ηθικές, και μην οδηγηθείτε σε μια γωνία με τεράστια χρέη, και τότε όλα θα πάνε καλά.

Συνιστάται:

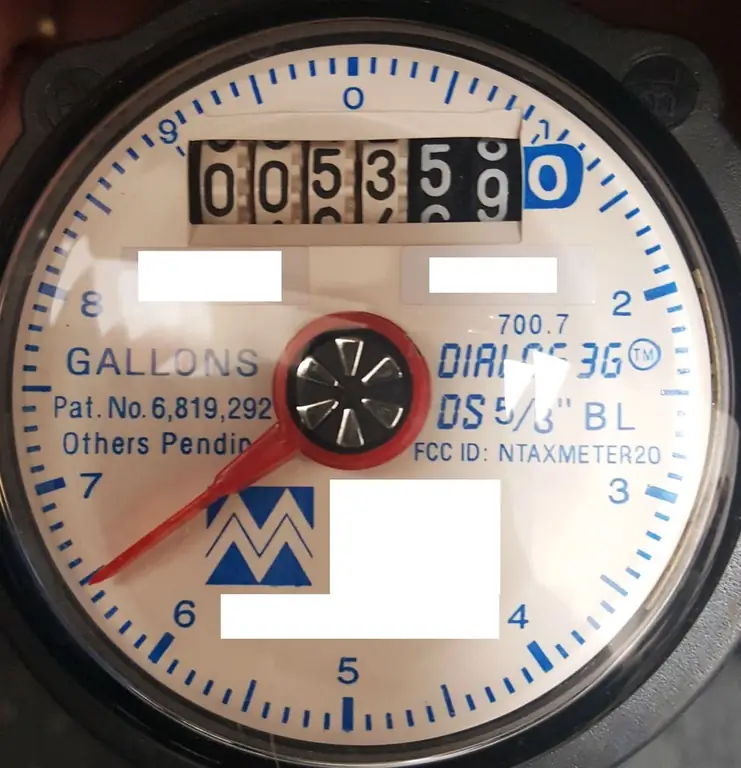

Διάρκεια ζωής μετρητών νερού: περίοδος λειτουργίας και λειτουργίας, περίοδοι επαλήθευσης, κανόνες λειτουργίας και χρόνος χρήσης μετρητών ζεστού και κρύου νερού

Η διάρκεια ζωής των μετρητών νερού ποικίλλει. Εξαρτάται από την ποιότητά του, την κατάσταση των σωλήνων, τη σύνδεση με κρύο ή ζεστό νερό, τον κατασκευαστή. Κατά μέσο όρο, οι κατασκευαστές ισχυρίζονται περίπου 8-10 χρόνια λειτουργίας συσκευών. Στην περίπτωση αυτή, ο ιδιοκτήτης υποχρεούται να διενεργήσει τον έλεγχο τους εντός των προθεσμιών που ορίζει ο νόμος. Θα σας πούμε περισσότερα για αυτό και μερικά άλλα σημεία στο άρθρο

Κύριοι τύποι εξασφάλισης δανείου

Καθένας από εμάς τουλάχιστον μία φορά στη ζωή του χρειάστηκε ένα δάνειο σε μετρητά. Μπορεί να είναι χρήσιμο σε οποιαδήποτε κατάσταση ζωής. Αλλά μερικές φορές δεν έχετε την ευκαιρία να δανειστείτε από φίλους ή συγγενείς ή απλά δεν θέλετε να δείξετε την κρίσιμη οικονομική σας κατάσταση. Σε αυτήν την κατάσταση, υπάρχει μόνο μία διέξοδος: επικοινωνήστε με ένα από τα πολλά χρηματοπιστωτικά ιδρύματα

Έλεγχος μιας εταιρείας για αξιοπιστία: απλές και αποτελεσματικές μέθοδοι επαλήθευσης, ευκαιρίες, συμβουλές

Οι προτάσεις για συνεργασία, αλληλεπίδραση στην επιχείρηση είναι το σωστό. Φυσικά, οποιοσδήποτε επιχειρηματίας θέλει να επεκτείνει τα όρια της επιχείρησής του και να απαντήσει ένα σταθερό «ναι» σε οποιαδήποτε κερδοφόρα συμφωνία. Σε καμία περίπτωση δεν θα είναι πάντα σωστή μια τέτοια απόφαση, μερικές φορές αντί για εισόδημα και ανάπτυξη, μπορεί να υποστείτε οικονομικές απώλειες και να ρίξετε την αξιοπιστία της εταιρείας σας. Προκειμένου να αποφευχθούν τέτοια περιστατικά, μια εταιρεία πρέπει να ελέγχεται ως προς την αξιοπιστία της

Ποια τράπεζα δίνει υποθήκη σε ένα δωμάτιο: λίστες τραπεζών, όροι υποθήκης, πακέτο εγγράφων, όροι αντιπαροχής, πληρωμή και το ποσό του επιτοκίου στεγαστικού δανείου

Η δική σας στέγαση είναι ανάγκη, αλλά δεν την έχουν όλοι. Δεδομένου ότι οι τιμές των διαμερισμάτων είναι υψηλές, όταν επιλέγετε μια αριστοκρατική περιοχή, μια μεγάλη περιοχή και το κόστος αυξάνεται σημαντικά. Μερικές φορές είναι καλύτερο να αγοράσετε ένα δωμάτιο, το οποίο θα είναι κάπως φθηνότερο. Αυτή η διαδικασία έχει τα δικά της χαρακτηριστικά. Ποιες τράπεζες δίνουν υποθήκη σε ένα δωμάτιο, περιγράφεται στο άρθρο

Μέθοδοι αποπληρωμής δανείου: τύποι, ορισμός, μέθοδοι αποπληρωμής δανείου και υπολογισμοί πληρωμής δανείου

Η λήψη δανείου σε τράπεζα είναι τεκμηριωμένη - σύνταξη συμφωνίας. Αναφέρει το ποσό του δανείου, την περίοδο κατά την οποία πρέπει να αποπληρωθεί η οφειλή, καθώς και το χρονοδιάγραμμα για την πραγματοποίηση πληρωμών. Οι τρόποι αποπληρωμής του δανείου δεν προσδιορίζονται στη συμφωνία. Επομένως, ο πελάτης μπορεί να επιλέξει την πιο βολική επιλογή για τον εαυτό του, αλλά χωρίς να παραβιάσει τους όρους της συμφωνίας με την τράπεζα. Επιπλέον, ένα χρηματοπιστωτικό ίδρυμα μπορεί να προσφέρει στους πελάτες του διάφορους τρόπους έκδοσης και αποπληρωμής ενός δανείου